币圈小当家

2025-07-16 15:12:01

2025年7月,华盛顿正上演一场可能改写全球金融史的立法风暴——美国国会"加密周"审议的三大法案(《GENIUS法案》《CLARITY法案》和《反CBDC法案》)不仅推动比特币突破12.2万美元历史新高,更将彻底改变加密货币的监管版图。本文将带您深入这场变革的核心,剖析三大法案如何构建"监管与创新"的全新平衡,并前瞻它们对投资者、机构及全球金融体系的深远影响。

历史性时刻:三大法案引爆"加密周"

2025年7月14-18日,美国国会迎来史无前例的"加密周",三项关键法案进入最后冲刺阶段:

《GENIUS法案》——稳定币的"宪法"

核心突破:6月17日以68-30票在参议院通过,创下2025年国会最具两党共识的纪录(18名民主党议员倒戈支持)

核心条款:要求稳定币100%由现金或美债支持,禁止算法稳定币,每月强制审计,明确稳定币非证券属性

战略意图:强制全球稳定币与美元挂钩,预计到2028年将创造2万亿美元规模的市场,同时为美债提供持续购买需求

《CLARITY法案》——加密资产的"交通规则"

监管破局:明确划分SEC与CFTC管辖权,为"成熟区块链"(如比特币、以太坊)提供证券法豁免,允许传统金融机构无缝进入加密市场

DeFi福音:免除底层协议开发者、节点运营商等四类角色的合规义务,解决长期困扰行业的"未注册交易所"法律风险

华尔街入口:授权银行成为数字资产托管人,且托管资产不计入资产负债表——摩根大通已计划接受比特币ETF作为贷款抵押品

《反CBDC法案》——隐私捍卫者的胜利

核心禁令:永久禁止美联储发行央行数字货币,维护金融隐私权

市场影响:强化比特币"抗审查"叙事,利好去中心化钱包和隐私币,7月14日法案辩论期间BTC单日暴涨3.5%

表:三大法案进度与市场影响对比

这场立法风暴的直接结果已经显现——比特币在7月14日突破12.2万美元,贝莱德比特币ETF(IBIT)单周净流入17.6亿美元,市场用真金白银投下信任票。但更深层的变革才刚刚开始。

监管重构:从"灰色地带"到"光明正大"

加密货币十余年发展史,本质是与监管不确定性的抗争史。SEC主席根斯勒"一切代币皆证券"的立场曾迫使Chainlink、Polygon等协议将总部迁至瑞士、新加坡。而三大法案的推进,标志着美国从"监管绞杀"转向"框架培育"的战略转折。

GENIUS法案:终结稳定币"狂野西部"时代

透明化革命:每月储备审计+禁止算法稳定币,直接回应2022年Terra/Luna崩盘教训(该事件导致400亿美元蒸发)

离岸肃清:对未注册境外发行人施加重罚,Tether(USDT)面临要么合规要么退出美国市场的抉择

意外赢家:亚马逊、沃尔玛等零售巨头获准发行稳定币,可能颠覆传统支付格局

CLARITY法案:划定"证券"与"商品"的楚河汉界

监管毕业机制:符合去中心化标准的区块链可将其代币从SEC管辖转为CFTC监管,为以太坊等主流币扫清法律障碍

双轨制创新:Coinbase等交易平台可同时向SEC和CFTC注册,解决长期困扰行业的"一个代币,两套监管"困境

DeFi安全港:协议前端开发者不再因用户非法使用而担责,Uniswap等DeFi项目迎来法律护身符

反CBDC法案:自由主义的最后堡垒

宪法级禁令:援引《美国宪法》第一条第8款,宣称除非国会明确授权,否则美联储无权发行数字货币

政治象征:特朗普政府将法案作为"反监控"政绩宣传,强化其与传统金融体系对立的形象

这场监管重构的核心逻辑在于:用透明度换取合法性,用合规性换取增长空间。正如Circle CEO杰里米·阿莱尔所言:"GENIUS法案不是限制,而是让稳定币从‘可疑的创新’变为‘可信的基础设施’的通行证。"

市场巨变:机构化浪潮与投资新逻辑

立法确定性正在触发资本市场的链式反应——比特币突破12万美元的背后,是传统金融前所未有的配置热情。

机构入场三部曲:

1.托管破冰:高盛、纽约梅隆银行等开始提供加密货币托管服务,消除机构投资者的"私钥恐惧症"

2.产品矩阵:贝莱德推出比特币抵押贷款业务,摩根大通将加密资产纳入信用评估体系

3.资产重组:据Bitwise数据,已有超过260家上市公司将加密货币纳入资产负债表,总持有量达350万枚BTC

新旧金融的融合与冲突:

合规红利:受GENIUS法案激励,Visa加速整合USDC支付网络,单季度稳定币结算量增长240%

监管套利:部分DeFi协议可能伪装"去中心化"逃避SEC监管,埋下未来执法冲突伏笔

定价权转移:随着华尔街做市商入场,比特币波动率降至2020年以来最低,但"机构主导"也可能削弱散户获利空间

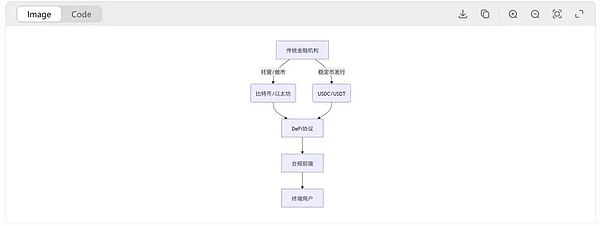

图:法案通过后的加密货币投资新格局

分析师普遍认为,三大法案最深远的影响在于改变了加密货币的风险收益比:

波动性下降:BTC Markets预测比特币年化波动率将从80%+降至50%左右

黑天鹅减少:类似FTX暴雷事件概率大幅降低,因主要交易活动转向受监管实体

收益结构化:贝莱德等机构推出的"比特币生息产品"可能提供6-8%的年化收益,吸引保守投资者

"我们正在见证加密货币从‘冒险家的赌场’变为‘资产配置的必需品’",VanEck数字资产研究主管马修·西格尔如此评价这一转变。

全球博弈:数字金融的"新冷战"

美国的立法行动正在引发全球监管者的连锁反应,一场围绕数字货币主导权的"静默战争"已然打响。

各国紧急应对:

欧盟:加速MiCA框架实施,允许合规稳定币在欧盟自由流通,但设置每日交易量上限

英国:财政大臣瑞秋·里维斯公布加密资产监管草案,但进度明显落后

阿联酋:通过主权基金MGX向币安投资20亿美元,打造"监管友好绿洲"

中国香港:8月即将实施的《稳定币条例》面临与美国长臂管辖权的潜在冲突

美元霸权的数字加固:GENIUS法案隐藏的战略意图令人震撼——目前全球99.8%的稳定币以美元计价,法案通过后:

美债需求:每发行1美元稳定币需对应1美元现金或美债,预计每年新增500-800亿美元美债购买需求

支付渗透:Visa数据显示,新兴市场稳定币交易量年增长超40%,成为事实上的"数字美元化"

标准输出:美国正推动G20采纳类似GENIUS法案的稳定币标准,复制SWIFT体系的成功

这场博弈中,CLARITY法案可能成为美国最锋利的武器——它创造的"监管清晰度优势"正吸引全球Web3人才回流。以太坊基金会已宣布将75%的研发支出转回美国,新加坡、瑞士的加密企业也在考虑迁册。

前瞻:加密市场的"后法案时代"

随着立法进程进入倒计时,我们需要前瞻性地思考三大法案可能塑造的未来图景。

短期(0-6个月):

波动加剧:众议院表决前后,比特币可能测试13-15万美元区间

稳定币洗牌:Tether或被迫剥离风险资产,Circle市值可能突破1000亿美元

DeFi爆发:UNI、AAVE等治理代币或因监管豁免上涨30-50%

中期(1-3年):

机构主导:预计5年内机构将持有30-40%的流通比特币,衍生品市场规模突破10万亿美元

传统融合:纳斯达克计划推出"股票+代币"混合交易平台,灰度预测20%的标普500公司将发行证券型代币

监管升级:SEC可能针对"伪去中心化"项目开展专项执法

长期(5年+):

美元数字化:稳定币可能处理全球20%的跨境支付,相当于SWIFT当前规模的3倍

新金融架构:比特币成为"数字黄金",以太坊演变为"全球结算层",稳定币体系构成"数字美元"

地缘重构:未能适应数字货币的主权国家可能面临资本外流和货币替代风险

这场由华盛顿发起的监管革命,终将把加密货币从边缘推入主流金融体系的核心。正如参议员辛西娅·卢米斯所言:"我们不是在制定规则限制创新,而是在为下一个金融纪元铺设跑道。"当立法尘埃落定,真正的故事才刚刚开始。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

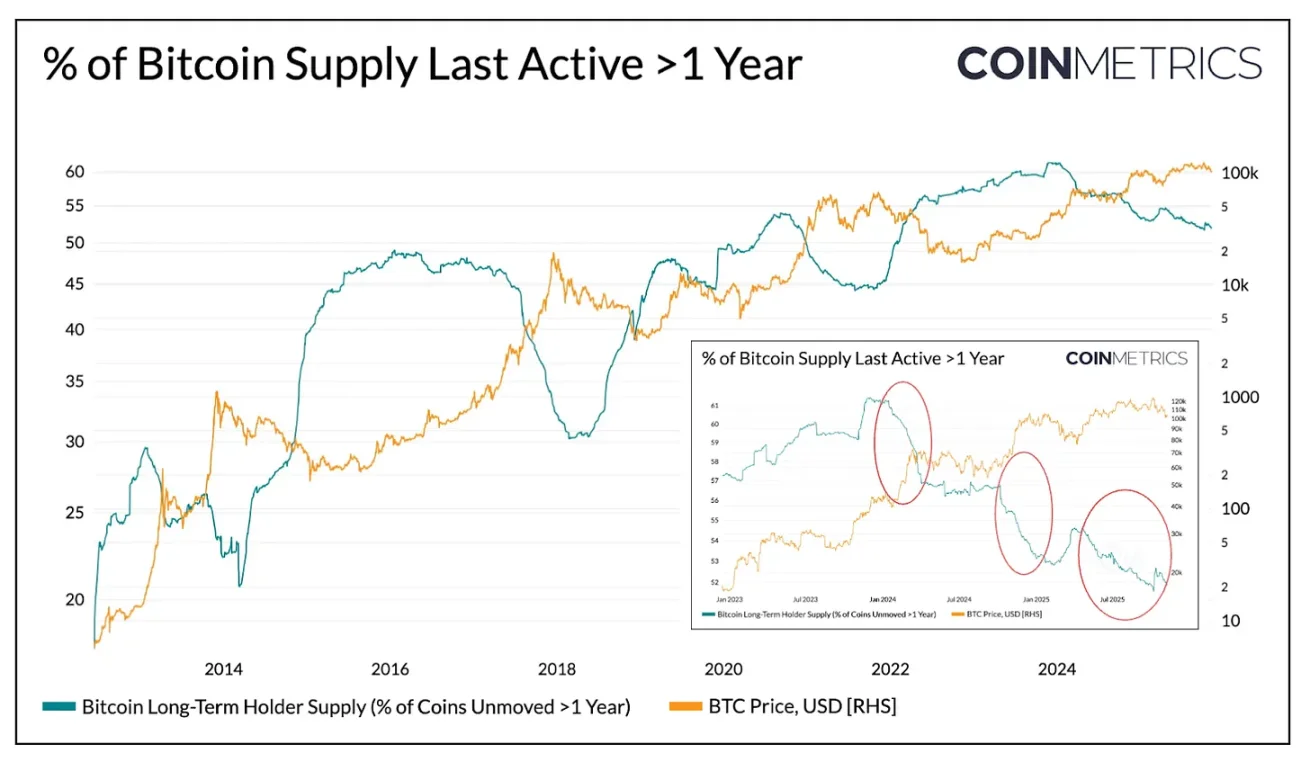

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。