币圈小当家

2025-07-06 10:18:02

当你在加密世界第一次看到"Tokenomics"这个词时,是不是觉得它像天书一样晦涩难懂?别担心,每个老韭菜都是从被各种代币经济模型绕晕开始的。本文将通过几个真实案例,带你用最接地气的方式看懂这个决定项目成败的关键因素——从为什么有些代币能暴涨百倍,而另一些却沦为"归零币"说起。

去年有个朋友兴冲冲跟我说买了个新项目代币,理由是"白皮书有50页,看起来很专业"。三个月后,那个代币价格跌了98%。问题出在哪?他根本没看懂项目的Tokenomics设计。就像你不能因为一家餐厅菜单厚就断定它好吃一样,代币的价值取决于其经济模型是否合理。

举个例子,AXS和MANA都是元宇宙项目,但前者设计了精妙的"Play-to-Earn"循环,后者更像传统虚拟地产。结果AXS在2021年暴涨800倍时,MANA只涨了30倍。这个差距很大程度上来自代币经济学的差异。

我在分析数百个项目后,总结出新手最容易踩的坑:

通胀杀手:某个DeFi项目第一年通胀率高达300%,这意味着如果你不持续挖矿,持仓价值就会被稀释。就像往果汁里不停加水,味道越来越淡。

吸血鬼团队:曾有个项目团队预留了40%的代币,然后在交易所疯狂抛售。这种设计本质上是在吸持有者的血。

虚假需求:不少项目用高APY吸引用户质押,但实际上只是用新投资者的钱支付老投资者的收益——典型的庞氏结构。

死胡同设计:某些代币除了在项目内部使用外毫无价值,就像游乐场的代币,出了大门就是废塑料。

现在教你三招快速判断Tokenomics好坏:

第一看代币分配,团队预留超过20%就要警惕;第二看释放时间,解锁期太集中容易引发抛压;第三看实际用例,不能只靠"未来会有用"的承诺。

有个很实用的技巧:把项目代币想象成一家公司的股票。你会投资一家90%股份被创始人掌控、产品还没影、且创始人随时能卖光的公司吗?

让我们看看成功案例BNB的设计智慧:

每季度用利润回购销毁代币,相当于股票分红;手续费折扣创造真实需求;多链布局扩展使用场景。这种经济模型让BNB即使在熊市也保持较高市值。

反观LUNA的崩溃,根源在于算法稳定币设计存在致命缺陷——用代币自身作为抵押品,就像用信用卡还另一张信用卡的债,最终必然崩盘。

好的Tokenomics不是一成不变的。ETH从PoW转向PoS就是经典案例。最初V神也没料到Gas费会这么高,但通过EIP-1559引入销毁机制,意外创造了"超通货紧缩"的代币模型。

这告诉我们:代币经济学需要与时俱进。就像开餐厅不能永远只卖一道菜,要根据市场反馈调整菜单。

下次看到新项目时,不妨先问:这个代币除了炒作还能干什么?谁在控制大部分供应?通胀率是多少?想清楚这三个问题,你就能避开90%的垃圾项目。毕竟在这个市场,看得懂Tokenomics的人,才配赚到那部分认知范围内的钱。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

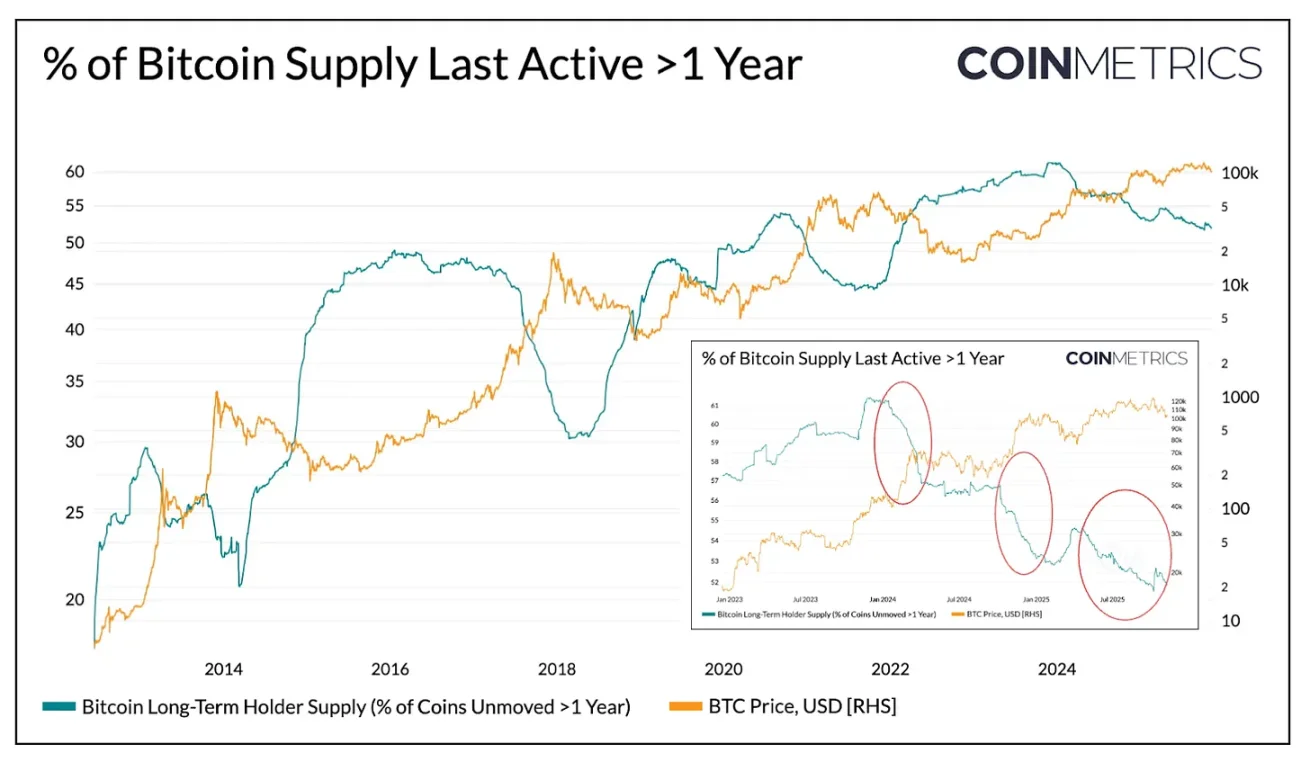

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。