币圈小当家

2025-07-06 15:09:01

在加密货币的世界里,稳定币就像是一个避风港,当市场剧烈波动时,投资者可以暂时将资产转移到稳定币中避险。但你是否知道,USDT、USDC和DAI这三种最常见的稳定币背后有着完全不同的运作机制和风险特征?本文将深入剖析它们的差异,帮助你在下一次市场风暴来临时做出更明智的选择。

记得2018年那个疯狂的冬天吗?比特币从近2万美元暴跌至3000美元,当时我的一个朋友靠着及时将资产转入USDT保住了大部分本金。但另一位朋友就没这么幸运了,他选择的某个小型稳定币最终没能兑现1:1的承诺。这让我意识到,不是所有稳定币都"稳定"。

USDT就像是一个神秘的富豪,没人确切知道他的银行账户里到底有多少钱。发行方Tether声称每个USDT都有1美元储备支持,但长期拒绝提供完整审计报告。2021年,他们终于披露储备构成,结果发现只有不到3%是现金,其余是商业票据和其他资产。这让人不禁要问:当市场恐慌时,这些资产能立即变现吗?

相比之下,USDC就像是穿着三件套的华尔街银行家。发行方Circle每月都会发布由顶级会计师事务所Grant Thornton出具的储备证明。去年我参加的一个区块链会议上,Circle的CEO甚至开玩笑说:"我们的透明度高到让监管机构都觉得无聊。"

但这种合规性是有代价的。今年2月,美国财政部冻结了与俄罗斯有关的USDC账户,让很多用户意识到:过度中心化的稳定币可能成为政府干预加密货币市场的工具。这就像把财产存在银行,虽然安全,但随时可能被冻结。

而DAI则代表着完全不同的哲学。MakerDAO的创始人Rune Christensen曾对我说:"我们不是在创造更好的美元,而是在创造更好的货币。"DAI通过超额抵押ETH等加密货币来维持稳定,完全摆脱了对传统银行系统的依赖。

但去年3月的"黑色星期四"暴露了它的脆弱性。当时ETH价格暴跌,导致大量抵押品面临清算,而网络拥堵又阻碍了清算过程。最终Maker基金会不得不紧急介入。这让我想起一位DeFi开发者的话:"去中心化不是万灵药,它只是把风险从中心化机构转移给了代码和抵押者。"

三种稳定币,三种完全不同的风险模型。USDT面临储备不透明风险,USDC有监管风险,DAI则要应对市场剧烈波动的风险。去年TerraUSD的崩溃更是给整个行业敲响警钟:没有任何稳定机制是绝对安全的。

我在撰写这篇文章时,恰好看到Coinbase宣布将把部分企业现金储备转换为USDC。这或许预示着稳定币正在从交易工具演变为真正的数字美元。但问题是:当稳定币成为主流,我们是否准备好接受它们带来的新型金融风险?

最近一位华尔街分析师对我说:"加密货币最讽刺的地方在于,为了对抗传统金融体系的不稳定,人们创造了稳定币;而这些稳定币现在正成为新的系统性风险来源。"下次当你考虑将资产转入稳定币时,不妨问问自己:你想要的究竟是暂时的稳定,还是真正的金融自主权?

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

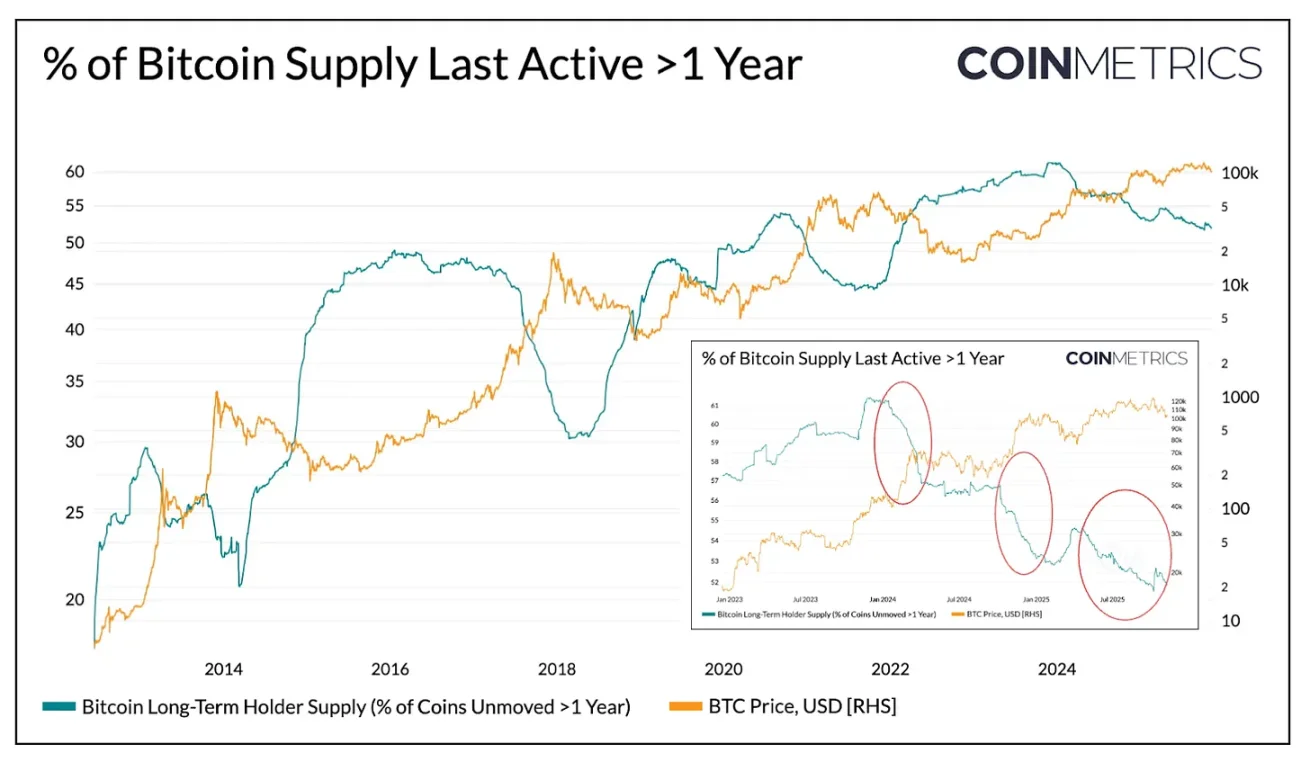

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。