Ondo Finance是做什么的?USDY与稳定币有何不同?

Ondo Finance 是什么来头?

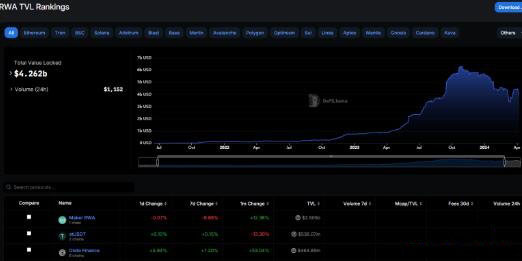

这个2021年冒出来的去中心化投资平台有点意思,创始人Nathan Allman以前在高盛混过,带着华尔街那套玩法闯进了加密圈。2023年1月他们开始搞RWA(现实世界资产)这块,现在已经是行业老三了。Defillama数据显示他们TVL(总锁定价值)冲到4.64亿美元,在以太坊、Solana这些主流链上都有布局。

要说代币化证券这块蛋糕,Dune Analytics的图表显示从去年2月开始就一直在膨胀,现在总市值已经突破9.68亿美元。有意思的是,今年刚入场的贝莱德直接霸榜,他们家BUIDL产品占了45%的市场份额,Ondo以3.03亿美元排在第二——这成绩对于一个创业公司来说相当可以了。

Ondo的产品到底怎么玩?

他们主推两个代币化产品:OUSG和USDY。OUSG专门给机构和大户玩的,最低门槛10万美元,主要投美国国债,收益率4.96%;USDY就比较亲民了,500美元就能上车,年化5.2%,背后是短期美债和银行存款做担保。有个细节挺重要——USDY专门强调非美国用户才能买,估计是怕惹上SEC麻烦。

OUSG的贝莱德情结

OUSG最开始投的是贝莱德的iShares ETF(代码SHV),后来贝莱德自己下场搞了BUIDL这个代币化基金,OUSG就把大部分家当都挪过去了。现在他们的资产配置挺有意思:主要放BUIDL,剩下的在TFDXX联邦基金、银行存款和USDC之间分配。管理费收0.2%,其中0.15%要交给贝莱德——这合作模式看着像是给华尔街老大哥交保护费。

USDY的合规设计

USDY这个产品设计得很聪明,专门搞了个特殊目的公司(SPV)来发行,还配了独立董事。合作伙伴名单也够唬人:摩根士丹利管美债,First Citizens和Coinbase Prime负责银行存款担保(虽然占比还不到0.01%)。转账支持USDC和USDT,大额还能走银行电汇。不过有个限制——不支持Coinbase这类托管账户,估计是合规考虑。

Flux Finance是什么花样?

除了代币化产品,Ondo还折腾出个Flux Finance,简单说就是把美国国债回购市场搬到链上。最近他们又蹭上再质押的热度,跟ether.fi合作在Curve上搞了个USDY-WEETH流动池。这些动作说白了就是让代币化资产能在DeFi里玩出更多花样。

USDY算不算稳定币?

虽然CoinMarketCap把USDY归类为稳定币,但它其实是个"会涨价的稳定币"。现在价格1.04美元,理论上每年应该涨5%左右(如果收益率不变的话)。这个设计挺取巧——既蹭了稳定币的流动性,又避免了和USDT、USDC直接竞争。

Ondo在官网上特别强调和传统稳定币的区别:第一是破产隔离设计,第二是利息分配。像Tether去年光靠美债就赚了10亿美元,这些钱可不会分给USDT持有人。而USDY直接把5%的收益给到投资者,这个卖点确实能打动不少人。

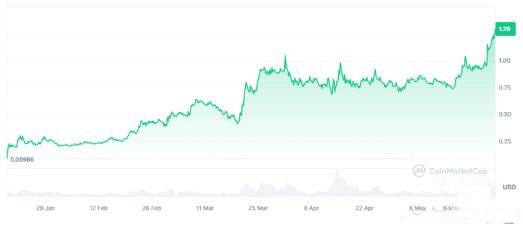

ONDO代币的暴涨谜题

14倍涨幅背后的故事

ONDO这个治理代币今年突然火了,从1月到现在涨了14倍。背后有Pantera Capital、Coinbase Ventures这些大机构站台,2022年7月在Coinlist上公售时,即便碰上Terra崩盘这种黑天鹅事件,还是吸引了一万八千多人抢购。不过现在流通量才占总量的13.9%,这种低流通设计很容易被控盘,投资者得留个心眼。

争议声音

The Block创始人Mike Dudas最近就泼冷水,说Ondo这种"自认是证券"的操作风险很大。他在推特上扒出一些KOL的推广话术,基本都是吹捧和贝莱德的合作,以及低流通量带来的炒作空间。Dudas预测这项目最后可能栽在监管问题上——这话虽然难听,但在加密圈混久了就知道,这类警告往往一语成谶。