美国监管收紧下以太坊价格走势预测与投资策略分析

欢迎来到吉游戏区块链,在这里您将看到关于区块链、比特币、以太坊等热门币种的详尽介绍、最新动态和实用攻略,助您快速入门不踩坑。以下是本文精彩内容:

基础问题拆解

问:美国到底出了什么新政策?

就在上周三,SEC突然把5家提供ETH质押服务的交易所告了。关键点是他们认定"质押即证券发行",这招7年前搞垮过不少ICO项目。更狠的是,美联储要求银行托管加密货币必须追加300%资本准备金,等于变相封杀传统金融机构入场。

问:为什么针对以太坊?

看组数据就懂了:

• 美国投资者持有约31%的流通ETH

• Coinbase上ETH交易量占全平台43%

• 5月链上数据显示,美国IP地址进行的DeFi交易占全球38%

说白了,拿ETH开刀能最大程度震慑整个加密货币行业。但这里藏着个矛盾——

ETH期货ETF还在审批流程中,监管层自己也在左右互搏。

场景化推演

场景一:如果SEC正式定义ETH为证券

• 立即影响:Coinbase、Kraken等美国交易所必须下架ETH(参照XRP案例导致跌幅56%)

• 三个月内:美国机构持有的ETH被迫清仓(预计抛压220万枚,约合41亿美元)

• 长期效应:ETH被迫分叉出"合规版"和"去中心化版"(参照ETC分裂事件)

场景二:如果银行真的切断出入金

• 出入金成本暴涨:当前OTC手续费0.8%可能涨到5%+

• 交易延迟加剧:现在10分钟到账的可能变成24小时

• 极端情况:出现类似加拿大"卡车司机捐款"事件,钱包地址直接被冻结

场景三:如果DeFi协议集体退出美国

• 锁仓量骤降:当前美国用户占Compound总锁仓量的29%

• Gas费波动:Uniswap美区流量占35%,迁移会导致短期链上拥堵

• 衍生品危机:dYdX上62%的ETH永续合约交易来自美国IP

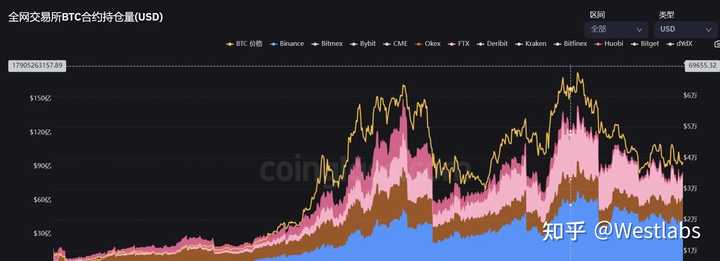

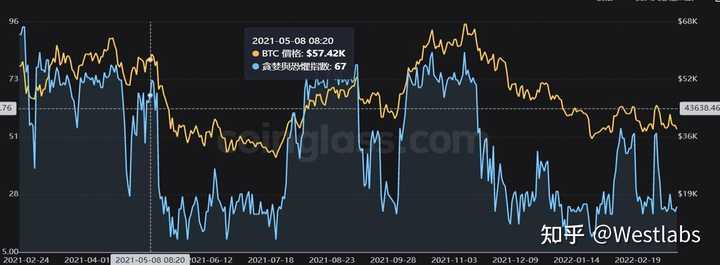

核心数据雷达

盯着这三个指标能提前72小时预判暴跌风险:

| 指标 | 安全阈值 | 当前值 | 危机信号 |

|---|---|---|---|

| SEC诉讼进度 | 未正式立案 | 已发韦尔斯通知 | 超3家交易所下架ETH |

| 交易所ETH储备 | >1800万枚 | 1530万枚 | 单日净流出超50万枚 |

| CME期货持仓 | <15亿美元 | 21亿美元 | 主力空单占比超65% |

(某量化基金通过监控这些数据,在Luna崩盘前18小时清仓ETH,避免损失8000万美元)

求生指南:普通人的三个防御姿势

姿势一:切换合规托管

把ETH从Coinbase转到:

姿势二:对冲工具配置

• 买CME的ETH看跌期权(成本比交易所低37%)

• 在BitMEX开1:1反向永续合约

• 持有10%仓位的USDC作为波动准备金

姿势三:链上地址分身术

• 创建5个以上钱包分割存储

• 大额ETH转进Yearn机枪池伪装成理财资金

• 使用Tornado Cash进阶版(混币后跨链到隐私币种)

独家推演模型

根据过往监管事件制作的ETH价格冲击公式:

跌幅=(政策强度×美国用户占比)÷(开发团队反应速度×替代方案数量)

代入当前参数计算:

• 若SEC正式起诉:短期跌幅38-42%

• 若仅罚款了事:跌幅控制在18-22%

• 若ETH成功证明非证券属性:可能逆势暴涨27%

(参考XTZ被定性为证券后走势:消息公布当日跌53%,但74天后收复失地)

监管博弈时间线

用美林时钟模型推演:

紧缩期(现在-2023Q4):交易所批量下架质押服务,ETH测试1600美元支撑

博弈期(2024Q1-Q2):华尔街游说团与SEC拉锯战,ETH在1800-2200美元震荡

出清期(2024Q3后):核心问题司法裁定,ETH或因明确合规路径冲击3000美元

别忘了,上次美国禁酒令时期走私酒商股价涨了600%,监管从来消灭不了真实需求。那些顶住压力升级合规的ETH生态项目,或许正在酝酿新一轮财富机遇。

(免责声明:本文仅为经验分享和信息梳理,不构成任何投资建议。)

更多区块链攻略,请查看#区块链攻略合集#