币圈小当家

2025-07-22 15:12:01

你说“比特币能买完,以太坊却永远买不完”,这话可算说到点子上了——这正是两者最核心的区别。比特币像块沉甸甸的“数字黄金”,总量就2100万枚,挖完就没了,稀缺性让它成了“保值硬通货”。但以太坊完全是另一套逻辑:它不想当“黄金”,更想当未来金融世界的“发动机”,能不能成,全看这台发动机烧得旺不旺。

比特币:靠“稀缺”吃饭,越囤越香

比特币的账本上明明白白写着“总量2100万”,挖一枚少一枚。这种“限量款”属性,让它天生适合当“价值储备”——就像黄金一样,不用干活,躺着就能保值。所以机构囤比特币,逻辑很简单:买了存着,等涨价。MicroStrategy就是这么干的,越跌越买,靠的就是“总有一天会挖完”的稀缺性给的底气。只要比特币的“数字黄金”故事不破,长期囤着就有盼头。

以太坊:不想当“黄金”,想当“发动机”

但以太坊不一样。它的总量没上限,甚至会随着验证节点的增加“增发”——这在比特币信徒看来,简直是“通胀原罪”。可以太坊根本不在乎:它要的不是“躺平保值”,而是让自己成为“链上经济的燃料”。

你说“以太坊必须是数字石油,不能只靠囤,必须要消耗”,这话太对了。ETH的价值,藏在每一笔链上交易的Gas费里:转账要烧ETH,DeFi借贷要烧ETH,NFT交易也要烧ETH。就像汽车烧汽油,以太坊上的一切活动,都得靠ETH “点火”。

更妙的是,2022年“合并”之后,以太坊变了:

增发率从PoW时代的每年4%,暴跌到现在的0.67%,比比特币的0.83%还低;

加上EIP-1559机制,每次交易的“基础费”会被直接销毁——交易越火,销毁的ETH越多。

这就有意思了:如果链上活动足够疯狂,销毁的ETH超过新发行的,以太坊就会进入“通缩”——手里的ETH反而会越来越值钱。历史上,以太坊已经好几次因为DeFi热潮、NFT牛市,短暂进入过通缩状态。

所以以太坊的通胀还是通缩,全看它的“发动机”转得够不够快。

机构囤ETH,图的不是“涨价”,是“搭车”

最近华尔街机构抢着买ETH,甚至推ETF,可不是跟风炒币。他们精着呢:

比特币太贵了,想当“第二个MicroStrategy”成本太高;

但以太坊不一样——它不只是个代币,而是个能跑“新金融系统”的平台。

机构看到的是:未来的稳定币、股票代币、房贷NFT、甚至美元霸权的数字延伸,都可能跑在以太坊上。他们买ETH,更像在买“未来金融帝国的原始股”——不是囤着等涨价,而是想成为这个生态的“股东”,从不断膨胀的链上经济里分一杯羹。

就像当年互联网公司抢服务器、抢带宽,现在机构抢ETH,抢的是未来数字经济的“基础设施入场券”。

以太坊的终极难题:怎么让“买不完”变成“不够用”

但你担心的“以太坊是个无底洞”,确实戳中了要害。如果一直增发,机构再有钱也扛不住“无限投入”。易理华在3000美元清仓,就是怕这个:万一通胀刹不住,手里的ETH只会越来越不值钱。

所以以太坊必须闯过“通缩关”:

要么链上交易爆火,每天销毁的ETH比新发行的多;

要么进一步降低增发率,甚至暂停发行。

只有让ETH从“越买越多”变成“越用越少”,机构才敢长期持有,它的“新金融帝国”梦才站得住脚。

最后一问:以太坊建“新金融帝国”,最难的坎在哪儿?

可能不是技术,而是“平衡”:

既要让开发者愿意来建应用(手续费不能太高);

又要让ETH持有者觉得“手里的币会升值”(销毁要够多);

还要防着监管一巴掌拍死(合规性要到位)。

这就像在走钢丝——但一旦走过去了,以太坊可能真的会成为未来金融世界的“地基”。而那些现在敢重仓ETH的机构,赌的就是它能走完这根钢丝。

免责声明:本文所述内容仅供参考,不构成任何投资建议。投资者应根据自身风险承受能力和投资目标,理性看待加密货币投资,切勿盲目跟风。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

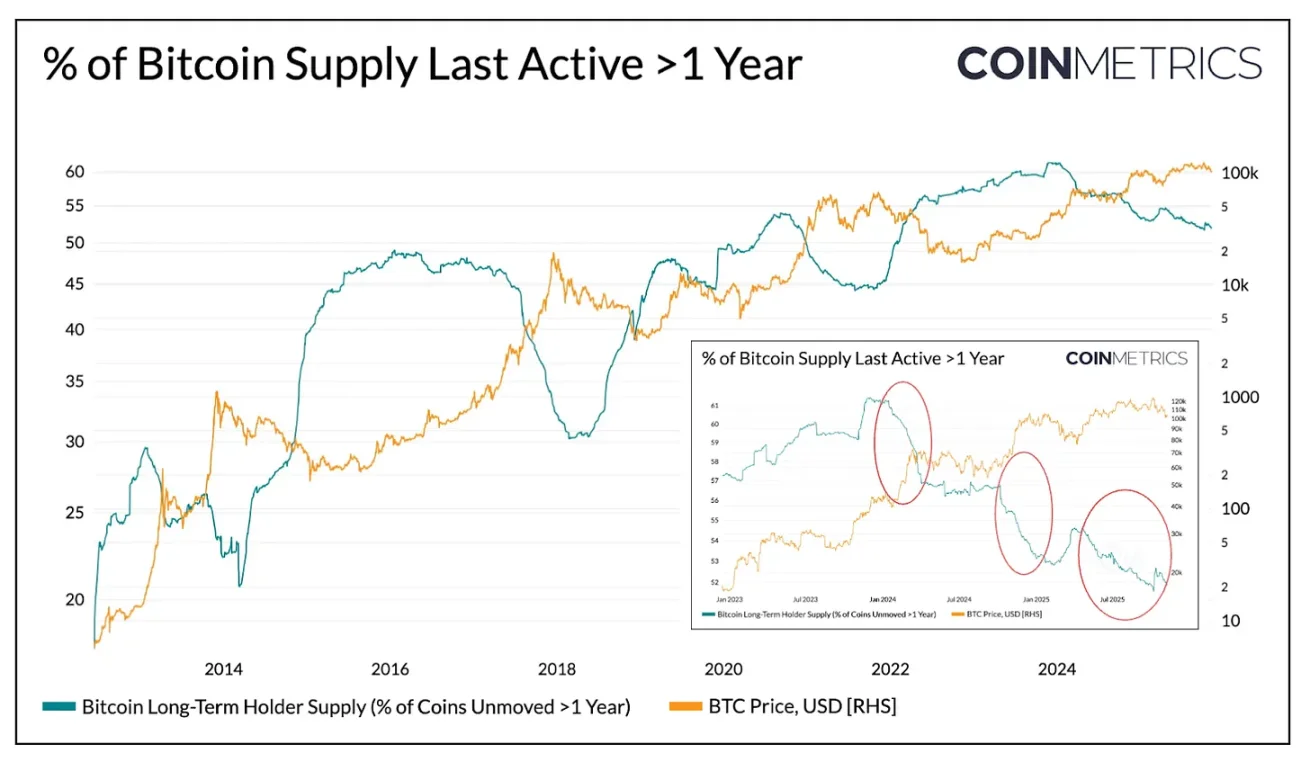

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。