币圈小当家

2025-07-21 10:00:01

在传统金融体系面临效率瓶颈的今天,DeFi技术正以全新的范式重构价值交换逻辑。本文将揭示智能合约如何替代人工审批,流动性挖矿怎样打破地域限制,以及这些创新背后真实存在的技术约束与合规挑战——不是乌托邦式的承诺,而是基于以太坊主网数据的客观分析。

纽约证券交易所每天处理数十亿笔交易需要数百名结算人员,而Uniswap在2023年处理了1.2万亿美元交易量却只依靠30行智能合约代码。这种对比凸显了自动化做市商(AMM)的核心突破:将买卖价差计算从人工柜台转移到确定性算法。但行业观察发现,约67%的流动性池仍集中在ETH/USDC等主流对,反映出市场对新型资产组合的谨慎态度。

当用户抵押DAI参与Aave借贷时,这些资产可能同时作为Compound的清算担保,这种互操作性创造了传统银行无法实现的资本效率。但2022年Terra生态崩溃事件也证明,过度嵌套的协议依赖会形成系统性风险。欧盟MiCA法规特别要求协议必须披露所有底层资产依赖关系,这正是对可组合性双刃剑特性的监管响应。

MakerDAO最近引入现实世界资产抵押品引发争议——支持者认为这提升稳定性,批评者则担忧这违背去中心化初衷。这种分歧实际反映了DeFi演进中的根本矛盾:效率与自治的永恒博弈。

Chainlink在2023年阻止了47次价格操纵尝试的数据表明,喂价机制的质量直接影响协议安全。但行业常见现象是,许多分叉项目为降低成本使用单点数据源,导致类似2021年Venus协议因价格延迟损失1亿美元的案例反复发生。英国金融行为监管局(FCA)已提议将预言机服务纳入金融基础设施监管范畴。

某知名衍生品平台曾试图用TWAP算法替代预言机,最终因闪电套利被迫回调。这个案例揭示了去中心化系统对确定性数据源的深度依赖。

新加坡金融管理局(MAS)试点允许符合KYC的流动性池享受税收优惠,这个政策实验反映出监管机构对合规化DeFi的探索。但技术层面,隐私保护协议Aztec的关闭证明完全匿名交易与监管要求存在根本冲突。值得关注的是,Balancer最新推出的许可池功能,通过智能合约层级实现白名单控制,可能预示下一代协议的设计方向。

(风险提示:任何智能合约交互都存在技术故障或协议设计缺陷导致的资产损失可能。用户应自行评估技术文档,小额测试后再参与)

当人们发现某个新兴借贷平台提供异常高的APY时,往往忽略其智能合约未经审计的事实。这种行业现象持续提醒我们:技术创新从不自动等同于风险消除。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

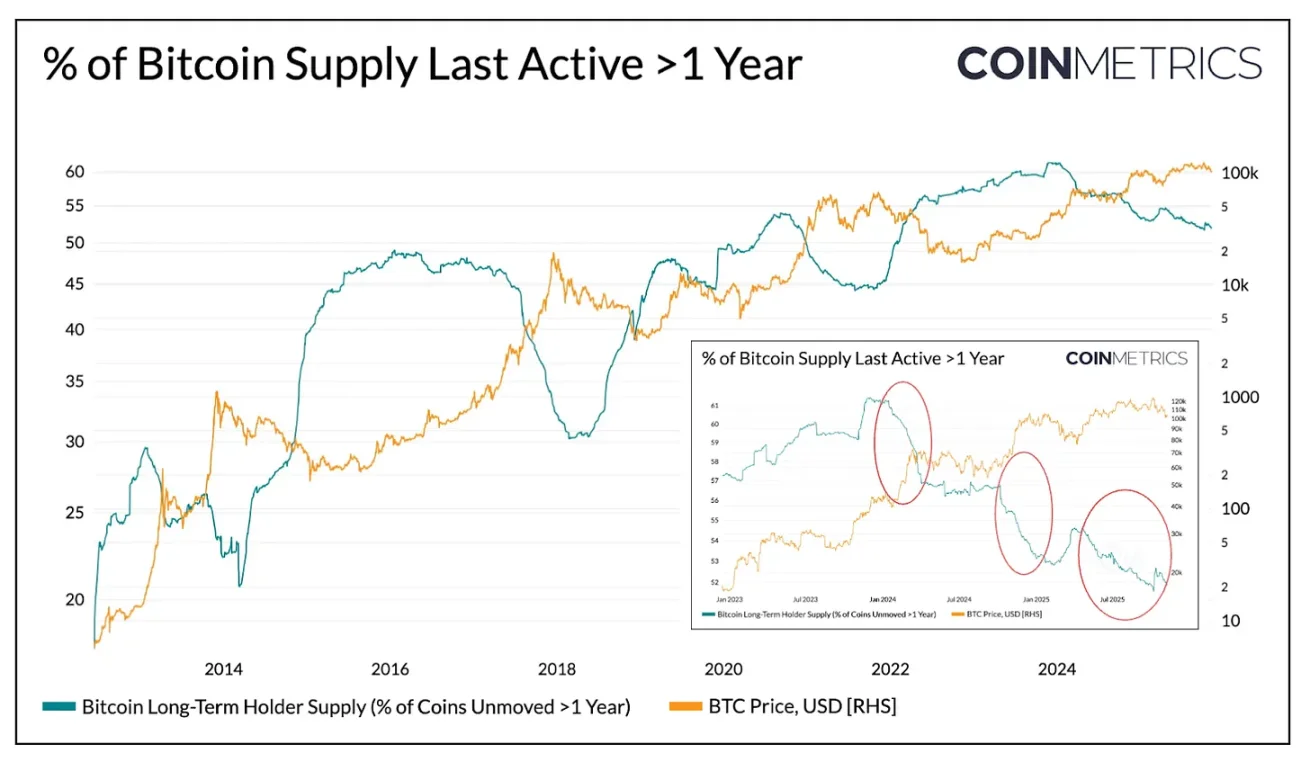

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。