币圈小当家

2025-07-18 15:45:02

在去中心化金融领域,公链的总锁定价值(TVL)一直是衡量生态活跃度的重要指标。本文将基于最新数据,分析当前主流公链的资金聚集情况,同时探讨影响TVL波动的关键因素。值得注意的是,近期欧洲议会通过的MiCA框架对数字资产市场合规性提出了新要求,这些政策变化正在重塑行业格局。

根据DefiLlama截至2023年第四季度的统计,以太坊网络以215亿美元的TVL继续保持领先。这个数字较去年同期下降约40%,反映出市场整体流动性收缩的趋势。值得关注的是,部分新兴公链在特定应用场景表现突出——比如Avalanche在机构级衍生品领域的TVL增长达到季度环比17%。

模块化区块链概念的兴起正在改变TVL分布。采用Rollup方案的二层网络集体贡献了38亿美元TVL,其中Arbitrum占据55%份额。这种技术演进使得资金开始从单纯追求高TPS的公链,转向更注重实际应用体验的生态。某知名审计机构报告显示,开发者更倾向于在gas费稳定且智能合约漏洞较少的链上部署项目。

行业常见现象是,每当主网完成重大升级,相关公链的TVL会在随后3-6周出现明显波动。例如Polygon在zkEVM主网上线后,TVL单月增幅突破23%,但部分资金在功能测试期结束后又快速撤离。这种"技术红利期"现象值得长期观察。

随着MiCA监管框架逐步实施,部分原先TVL增长迅猛的公链开始面临合规压力。有从业者透露,某些缺乏KYC方案的链上应用正在主动限制访问区域,这直接导致其TVL数据回落。反观那些提前布局合规的基础设施,比如已获得EMI牌照的Stellar,其TVL稳定性明显优于行业平均水平。

第1名以太坊:215亿美元

第2名BNB Chain:32亿美元

第3名Tron:28亿美元

第4名Arbitrum:21亿美元

第5名Optimism:9.4亿美元

需要说明的是,这些数据存在多重统计口径差异。部分分析机构会将跨链桥接资产重复计算,而有些则严格区分原生资产。建议读者参考多个数据源交叉验证。

TVL指标不能等同于网络安全性或项目可靠性。行业曾多次出现TVL突然归零的极端案例,包括:

英国金融行为监管局(FCA)在最新消费者警示中特别强调,TVL增长可能伴随更高的系统性风险。用户在参与相关生态时,应当充分了解智能合约审计情况、项目方背景以及所在司法辖区的监管态度。

从技术角度看,TVL数据的实时性也存在局限。大多数统计平台依靠节点API获取信息,当网络拥堵时,数据更新可能延迟6-12小时。在极端行情下,这种延迟会导致对市场状况的判断失真。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

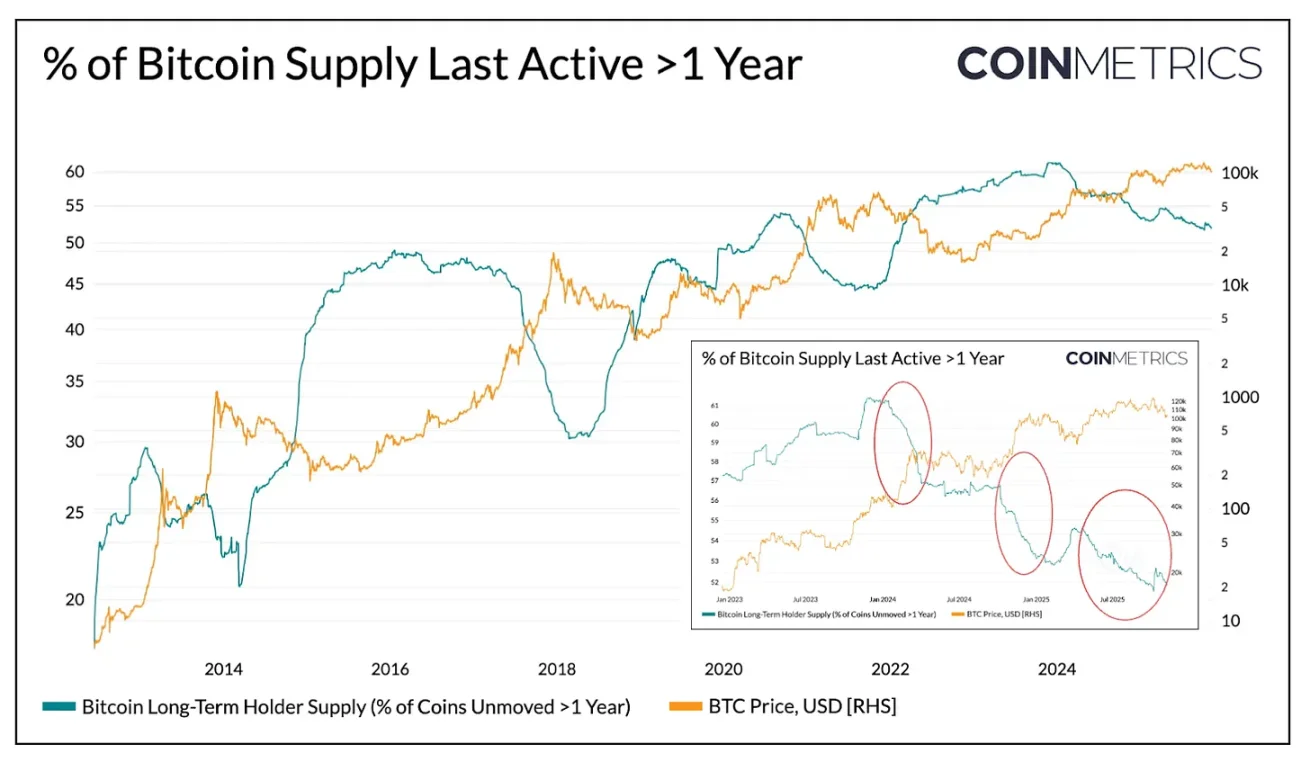

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。