币圈小当家

2025-06-21 09:52:01

投资者似乎正将希望寄托在一连串不确定性上——或许美联储将在下半年启动降息?又或者中东地缘局势会有所缓和?但现实是,这些都只是猜测。

杠杆悄然回潮,OI数据释放新信号

链上数据显示,BTC 的未平仓合约(Open Interest)在近24小时内上升了 3.4%,显示杠杆仓位正在逐步回归市场。考虑到仅在 6 月份就经历了两次严重的多头清算,这种逆势加仓的行为尤其引人注目。

更令人关注的是,有交易纪录完美的资深交易者,刚刚开设了一笔高达 2900 万美元的 BTC 多单。在多数人依然持观望态度时,大资金是否已经提前发现了尚未被市场广泛认知的机会窗口?

尽管2025年已进入下半年,美联储迄今尚未实施任何一次降息。

不过,在最新一次 FOMC 会议上,尽管官方利率维持在原区间不变,美联储主席鲍威尔却释放出微妙的鸽派语调:如果经济数据配合,不排除年内降息可能性。这一表态虽无实质性行动,但在市场中激起了“谨慎乐观”的氛围。

回看历史,2024年第四季度,比特币正是借助美联储连续三次降息的东风,从低位强势反弹:当时 BTC 一度跌至 8.9 万美元,但随后于 1 月份大涨 22%,创下 10.9 万美元历史高位。

因此,政策预期的转暖或再度成为点燃行情的火种。市场似乎已开始为类似的流动性释放做准备。

链上动向同样验证了这种潜在的蓄势信号。

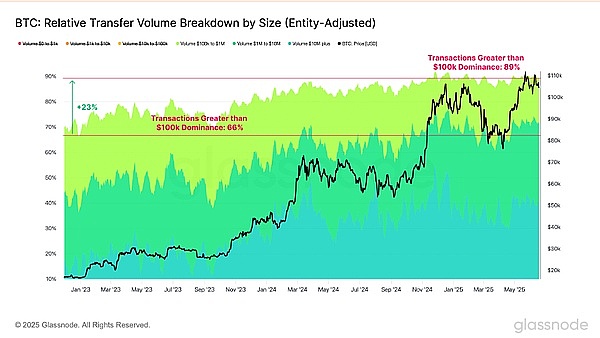

根据 Glassnode 报告,自 2025 年初以来,比特币的日均交易笔数从2024年的73.4万次高点下降到仅32万至50万笔之间,表面看似热度降低,实则暗藏玄机。

交易笔数减少,但每日转移金额依然维持在75亿美元左右,平均每笔金额高达3.62万美元——这表明,链上的交易主体正在向“大额资金”集中。

事实上,10 万美元以上的大额转账已占据全部交易量的 89%,相比 2022 年底的 66% 明显抬升。与此同时,小额交易数量急剧减少,进一步验证了散户参与度在下降。

CryptoQuant 的链上监测也发现,无论是鲸鱼还是散户,向币安等交易所的 BTC 转入量均处于历史低点区间,这或意味着主力资金正在选择场外囤币、静待行情拐点。

比特币目前价格仍围绕 10.4 万至 10.9 万美元区间盘整,但链上资金持续入场、杠杆悄然抬升,加上美联储政策的“温和释放”,种种迹象正在暗示:下一轮行情的“引线”或许已经埋下。

市场的整固走势不仅没有削弱基本面,反而在为长期反弹蓄能。结合目前主力资金的行为模式——低交易量下的大额转账、现货囤积不动、避险情绪下降——都在强化一个观点:

11 万美元,并非终点,更可能是2025年真正行情的起点。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

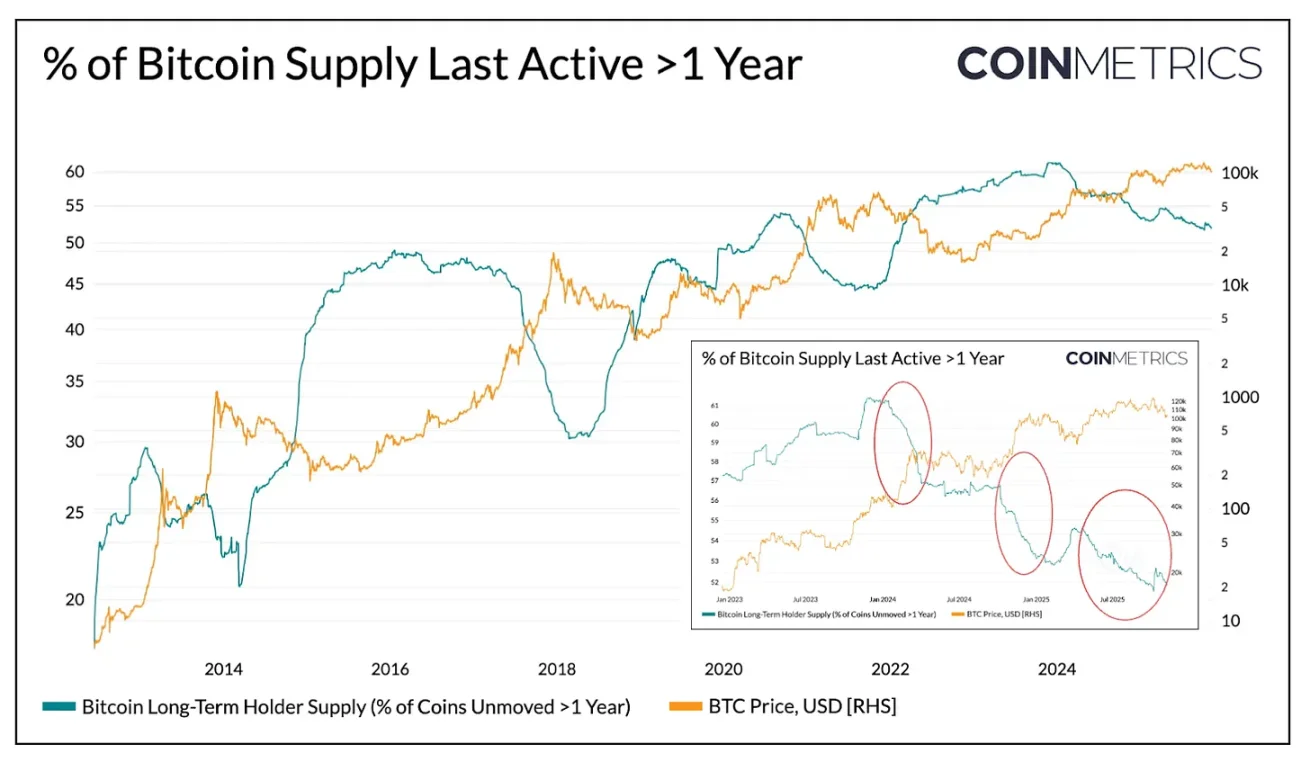

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。