币圈小当家

2025-06-19 15:19:02

在数字资产交易的世界里,币安就像一个巨大的金融游乐场,提供着各种玩法不同的设施。但很多刚入场的新手站在门口就犯迷糊了——现货、杠杆、合约到底有什么区别?上周我就遇到一个朋友,把杠杆当现货玩,结果三小时亏掉半个月工资。本文将用最接地气的语言,拆解这三种交易方式的本质区别,帮你找到最适合自己的玩法。

记得第一次用币安时,我盯着BTC/USDT交易对看了半小时不敢下手。现货交易就像在菜市场买菜——你兜里有多少钱,就只能买对应价值的菜。用500USDT买0.01个BTC,这个BTC就实实在在地躺在你的账户里,不管价格涨跌,数量不会变。

有个细节很多人会忽略:现货挂单时,市价单和限价单的差别比想象中更大。去年312暴跌时,有人用市价单买比特币,实际成交价比屏幕报价高了8%,就是因为流动性瞬间枯竭。我现在的习惯是:除非特别急,永远用限价单。

第一次尝试3倍杠杆的场景历历在目——当时ETH一小时涨了7%,我的收益放大到21%,那种兴奋感就像坐过山车冲到最高点。但第二天早上醒来,发现因为没设止损,半夜一次回调就触发了强制平仓。

杠杆交易的本质是借贷交易,平台借给你资金放大赌注。币安目前提供最高125倍的恐怖杠杆,但说实话,超过10倍杠杆的,我见过的散户90%活不过三个月。有个血泪教训:千万别在重大新闻前夜开高倍杠杆,去年LUNA崩盘那天,有个群友50倍杠杆做多UST,五分钟归零。

合约市场是职业选手的竞技场。这里最魔幻的是你可以不持有任何资产就做空比特币。我认识一个做市商,他们团队70%的利润来自合约交易的资金费率套利,但这需要算法和24小时盯盘。

新手最容易栽在合约的这几个坑里:

很多人只看交易手续费,其实滑点、借贷利息、资金费率这些隐性成本更致命。我做了个实测:在相同10%波动行情下,现货交易总成本约0.2%,5倍杠杆交易成本跃升到1.7%,而合约交易如果遇到费率波动,可能单日就产生3%的成本。

有个反常识的现象:在币安,有时合约交易的流动性反而比现货更好。特别是凌晨三四点,现货市场买卖价差可能扩大到0.5%,而同一时间的合约价差通常保持在0.1%以内。

现在我的仓位配置是:70%现货长期持有,20%低倍杠杆,10%合约对冲。这种配置让我在熊市少亏了至少40%。记住三个铁律:

现货是主食,杠杆是辣椒,合约是烈酒——你可以偶尔刺激下味蕾,但天天酗酒迟早进ICU。

每次开杠杆或合约前,先问自己:这笔钱全亏光了会影响我吃饭吗?

当屏幕上的数字开始让你心跳加速时,马上关掉交易界面去散步。

最近发现个有趣现象:在推特上晒合约盈利截图的人,三个月后80%都销声匿迹了。而那些整天研究白皮书、只玩现货的"无聊"投资者,反而穿越了好几个牛熊。你说这市场到底奖励冒险家,还是惩罚赌徒?

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

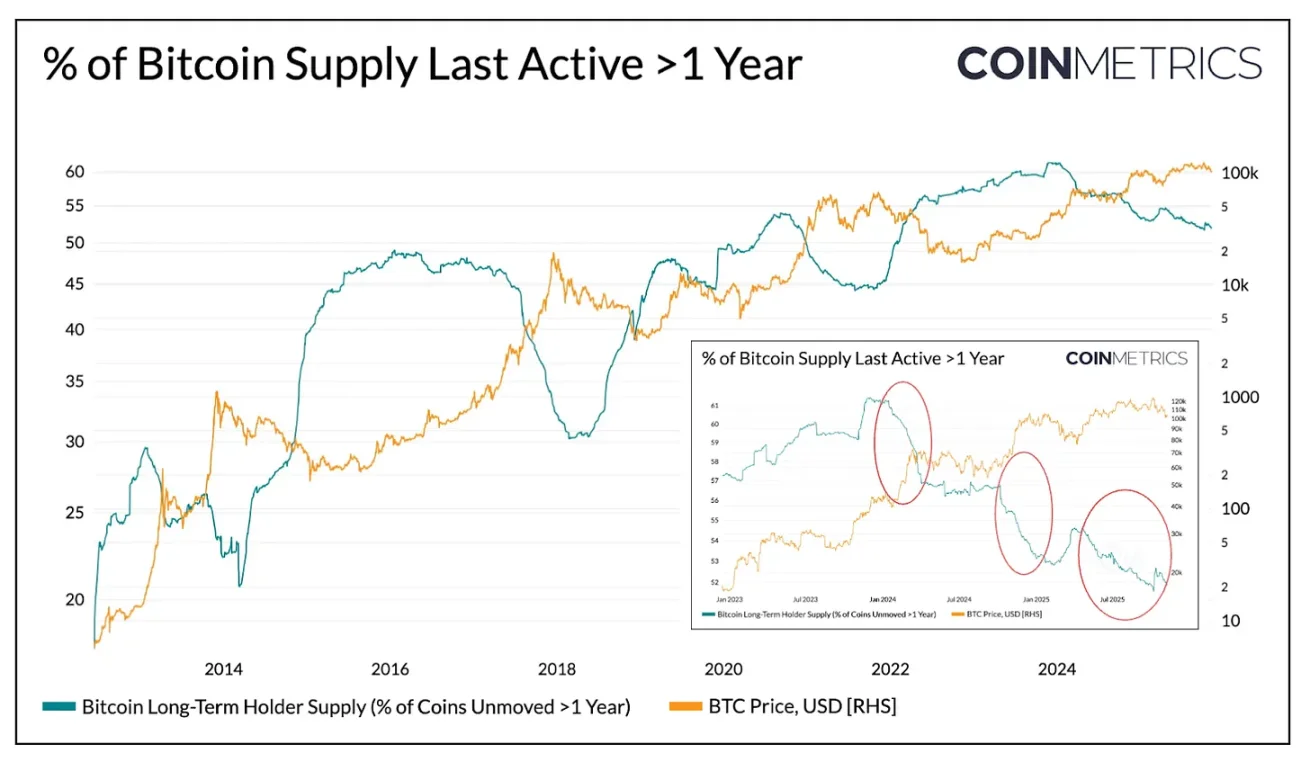

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。