币圈小当家

2025-07-08 13:12:38

在加密货币交易领域,手续费差异可能让您的长期收益产生20%以上的波动。根据Chainalysis 2023年度报告,全球交易者每年因未优化手续费结构而损失的金额超过47亿美元。在这里您将看到主流平台费率体系的深层博弈、VIP等级的真实门槛以及现货/合约产品的隐藏收费陷阱。以下是本文精彩内容:

表面上看,Binance(点此进入官网☜☜)和OKX(官方app下载☜☜)的maker费率都标榜0.1%,但实际执行中存在重大差异。前者采用"阶梯式返佣"机制,当单日交易量超过50BTC时,maker费率可降至-0.0025%(即平台倒贴);后者则通过"持有平台币抵扣"模式,使用OKB支付时最高享75%折扣。值得注意的是,Coinbase Pro的固定0.5%费率看似高昂,但其包含的法币通道成本实际上更具透明度。

永续合约的资金费用常被普通用户忽视。实测数据显示,Bybit在牛市中的8小时平均费率可达0.03%,而Kraken仅0.01%。更关键的是,部分交易所会动态调整指数价格成分,导致在极端行情时产生隐性成本。2023年3月比特币波动期间,某平台因指数偏差导致用户实际支付费用比标称高出4倍。

ERC20网络转账费从Huobi的15USDT到FTX的0USDT(平台补贴)不等,但真正的成本转移发生在链上拥堵时段。有用户发现,当Gas费暴涨时,某些交易所会自动切换至BSC网络收取1USDT,却未明确告知网络变更。东南亚用户还需警惕"本地法币通道"附加费,如印尼盾提现可能额外扣除2.5%。

月交易量超1000万美元的客户,其实可以获得远超公开标准的优惠。某做市商透露,通过双边协议,Binance(币安)的BTC/USDT交易对maker费率可压至-0.05%,但需承诺提供最低流动性。相比之下,Gemini的机构方案更透明,直接根据30日平均量级提供0-0.25%的浮动费率。

2023年崛起的MEXC和Gate.io采用"负费率营销",新用户首月合约交易享0手续费。但数据分析显示,这种补贴往往伴随更高的滑点损失——在流动性较差的ALT/USDT对中,实际成交价差可能相当于0.3%的隐性成本。而老牌交易所Bitfinex则坚持"优质流动性定价",其深度补偿机制能确保大额订单的真实执行效率。

选择交易所时,不能仅比较表面费率数字。高频交易者应重点考察VIP阶梯的达成难易度,套利团队需计算跨平台搬砖的综合成本,而长期持有者则要评估提现费用的长期影响。建议用三个月真实交易数据制作个性化成本模型,毕竟手续费优化是个动态过程。

免责声明:以上内容仅为信息分享与交流,不构成投资建议。请自行评估风险。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

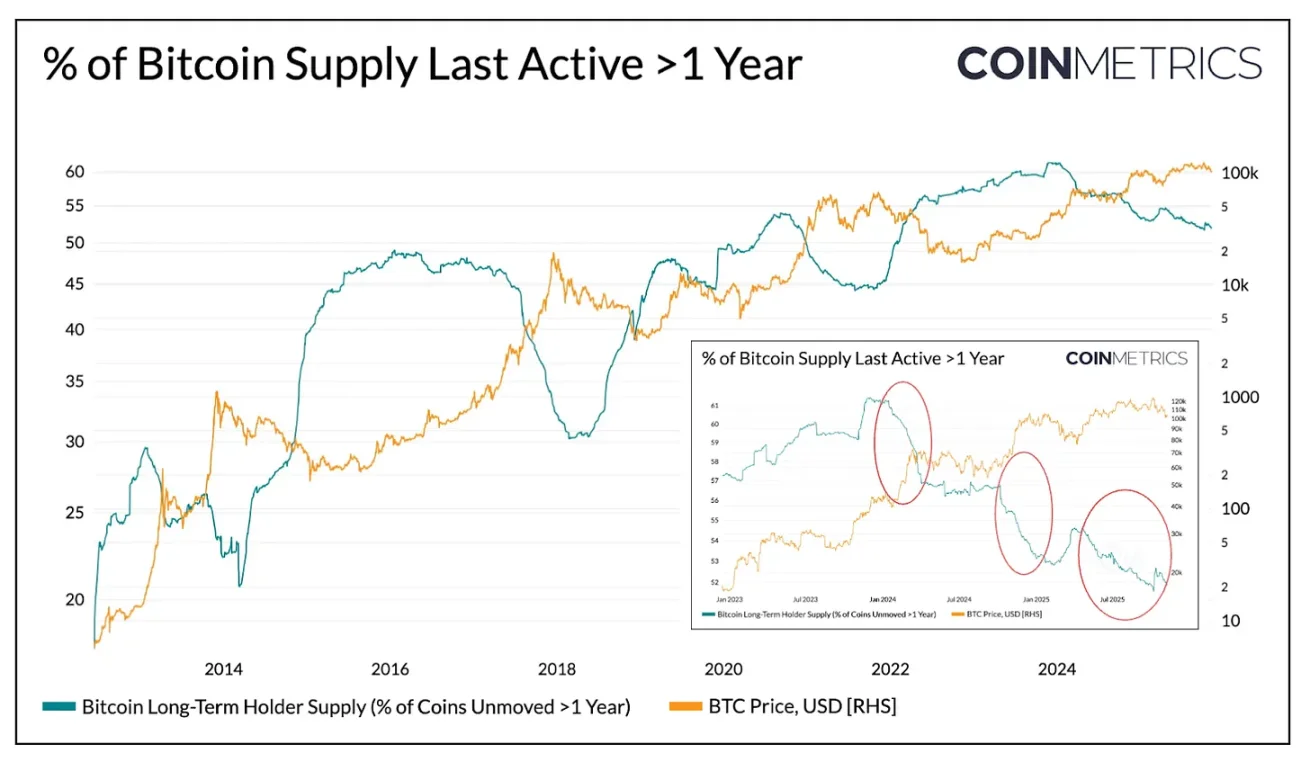

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。