币圈小当家

2025-07-08 13:12:38

在动荡的市场环境中,仓位管理往往成为决定投资者成败的关键因素。数据显示,超过67%的散户亏损源于错误的补仓行为,而专业交易者通过科学的加仓策略实现超额收益的概率高出3倍。在这里您将看到两者在决策逻辑、资金计算和适用场景的本质差异。以下是本文精彩内容:

当补仓(Averaging Down)本质上是一种被动防御行为,当持仓亏损达到特定阈值时,投资者通过追加资金摊薄成本。2023年纳斯达克市场研究表明,这种"越跌越买"的模式在单边下跌行情中会导致损失放大2-5倍。

与之相对,加仓(Pyramiding)是主动进攻策略。在OKX(欧意)(官方app下载☜☜)平台2024Q1的用户行为分析中,专业交易者通常在盈利头寸突破关键阻力位时,采用"倒金字塔"式加仓,每次加仓量递减30%-50%,这种结构使收益率曲线呈现非线性增长特征。

新手最常陷入的误区是将补仓视作"降低持仓成本"的万能药。假设初始买入100股单价10元,跌至8元时补仓100股,表面成本降至9元。但若股价继续跌至6元,总亏损反而从400元扩大到600元。

科学的加仓公式应包含三个变量:

原始仓位盈利幅度(建议≥5%)

加仓后总仓位占比(不超过账户30%)

止损空间(加仓位回撤3%即触发)

Binance(币安)(点击下载☜☜)的机构数据显示,采用3:2:1加仓梯度的用户,其夏普比率比平均高出1.8个点。

在2024年美联储加息周期尾声阶段,补仓策略需要格外谨慎。当宏观面出现流动性拐点时,传统"补仓等反弹"逻辑可能失效。此时更应采用事件驱动型加仓,例如:

• 突破200日均线且成交量放大150%

• 行业ETF资金连续5日净流入

• 龙头股相对强度指数突破80

值得注意的是,加密货币市场因24小时交易特性,补仓窗口期往往短于传统股市。2023年比特币闪崩事件中,合理设置加仓间隔(建议≥7%价格差)的用户存活率高出42%。

建立"三级资金防火墙"能有效控制风险:

第一级:单品种初始仓位≤10%本金

第二级:补仓专用资金池(建议冻结20%本金)

第三级:趋势加仓额度(盈利达本金5%后解锁)

对于5万元以下小账户,建议采用"5%波动对应1%仓位"的动态调整模型。当持仓浮亏达8%时,宁可止损也不盲目补仓——这是摩根大通2024年散户行为研究中最关键的生存法则。

免责声明:以上内容仅为信息分享与交流,不构成投资建议。请自行评估风险。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

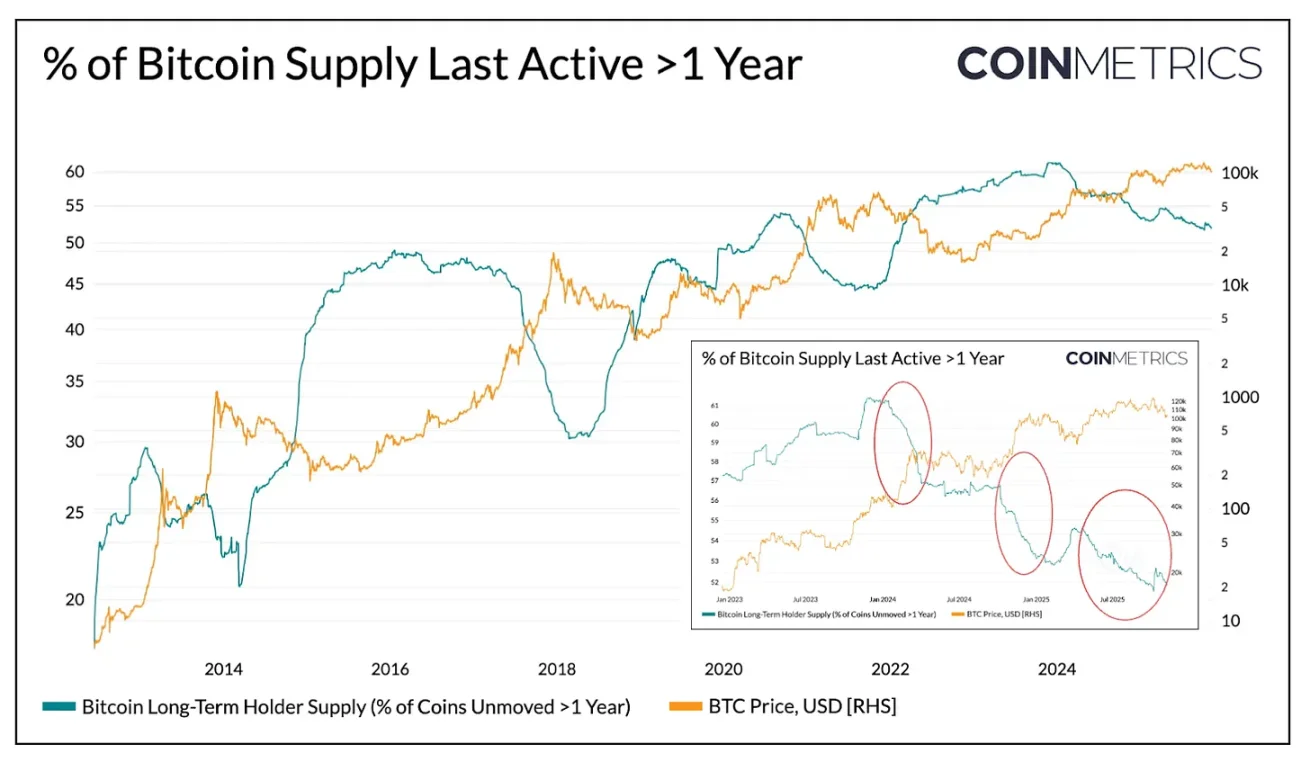

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。