币圈小当家

2025-06-16 17:20:01

随着STETH近期价格的剧烈波动,这个以太坊2.0质押衍生品再次成为加密社区热议的焦点。是DeFi世界不可或缺的金融乐高,还是随时可能归零的泡沫代币?本文将从技术架构、市场需求、风险因素三大维度,结合最新链上数据和行业专家观点,为你拆解这个"流动性质押代币"背后的真实价值。特别值得关注的是,在以太坊完成合并后,STETH的脱锚危机与创新应用正在形成强烈反差。

作为Lido Finance发行的质押凭证,STETH的技术设计体现了精妙的平衡艺术。其采用1:1锚定ETH的机制,却允许用户在质押锁定期内自由交易。这种设计在2022年6月遭遇严峻考验——当UST崩盘引发连锁反应时,STETH/ETH交易对一度跌至0.93,暴露出算法稳定币相似的脆弱性。但值得注意的是,随着以太坊成功转向POS机制,STETH的底层价值支撑正在发生质变。

链上数据分析平台Nansen的最新报告显示,当前STETH合约中锁定的ETH数量已达298万枚(约合54亿美元),占全部流动性质押市场的31%。其智能合约经过三次重大审计,未发现致命漏洞。不过,Delphi Digital研究员指出,当用户大规模赎回时可能出现的流动性挤兑,仍是悬在头顶的达摩克利斯之剑。

2023年出现的三个关键趋势正在重塑STETH的价值逻辑。首先是以太坊上海升级后,质押ETH的解锁周期从数月缩短至数日,大幅降低了持有STETH的机会成本。其次是Aave、Compound等主流借贷协议将STETH作为优质抵押品,其借贷利用率长期维持在75%以上。更值得关注的是,Arbitrum、Optimism等L2网络正在将STETH纳入原生资产体系。

"STETH已经成为DeFi世界的基准利率指标。"知名分析师Lucas Outumuro在推特上表示,"其4.2%的年化收益率(含Lido协议分红)正在吸引传统金融机构的配置需求。"但反对声音同样强烈,加密货币OG WhalePanda就警告称,任何依赖单一协议的衍生品都带有"中心化单点故障"风险。

深入分析STETH的风险矩阵,会发现三类关键变量:LidoDAO的治理权集中度(前5大地址控制38%投票权)、智能合约升级权限机制、以及质押节点运营商的地理分布合规性。2023年Q2的数据显示,美国财政部OFAC制裁相关地址涉及的质押ETH占比已达2.3%,这可能引发监管连锁反应。

但创新应用也在不断涌现。MakerDAO近期通过提案允许用STETH铸造DAI,Frax Finance则开发出基于STETH的稳定币协议。这种"衍生品的衍生品"模式既拓展了应用场景,也加剧了系统性风险。正如Paradigm研究员Dan Robinson所言:"STETH正在测试DeFi乐高建筑的抗震等级。"

从市场表现来看,STETH的30日波动率(18%)显著低于多数主流代币,但其与ETH的相关系数高达0.97。这种特性使其更适合作为对冲工具而非投机标的。对于普通投资者而言,关键是要理解:当持有STETH时,你实质上是在做多以太坊生态的同时,做空Lido协议的风险。

免责声明:以上内容仅为信息分享与交流,不构成投资建议。请自行评估风险。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

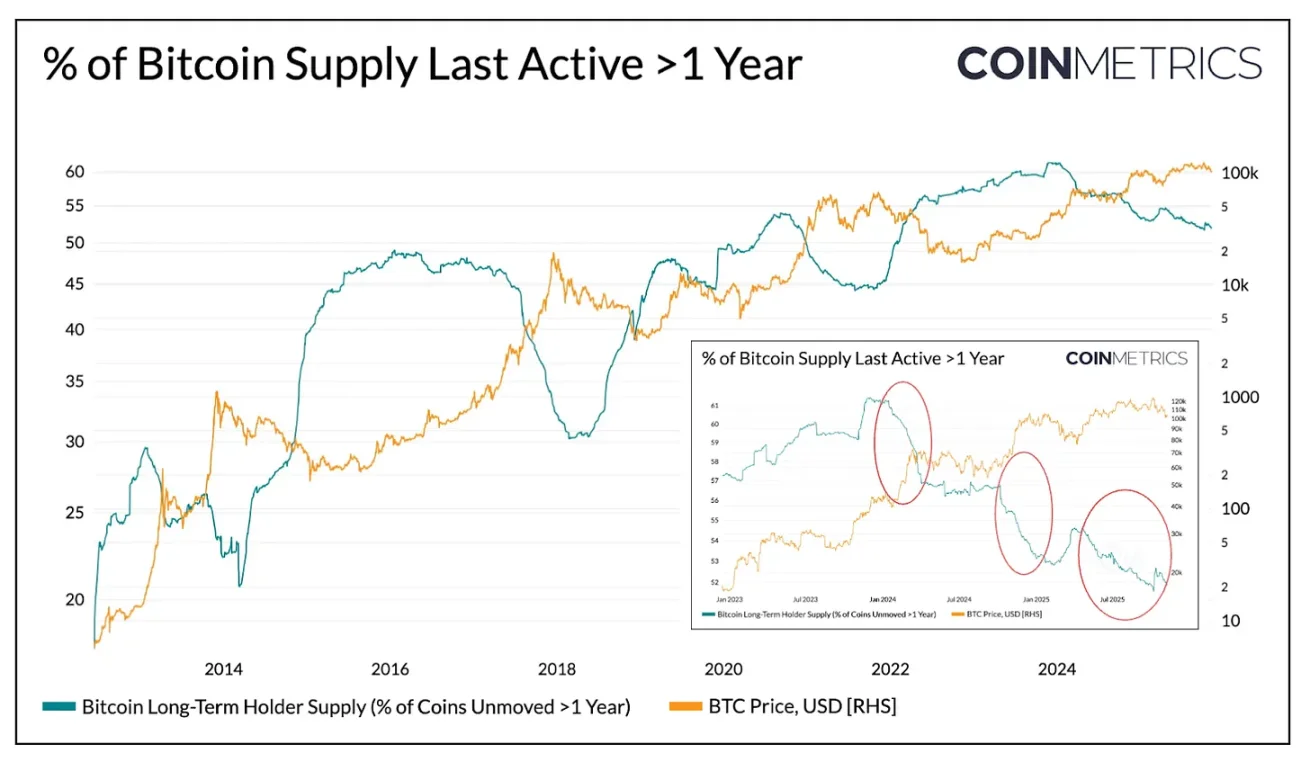

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。