币圈小当家

2025-07-15 14:01:08

在瞬息万变的数字货币市场中,波动风险管理是每个参与者必须掌握的生存技能。本文将深入剖析如何通过止盈止损机制构建防御体系,从心理学陷阱到量化策略,揭秘机构级风控方法,并附赠经过实战检验的工具推荐。在这里您将看到不同于主流教程的深层逻辑拆解和鲜为人知的参数设置技巧。以下是本文精彩内容:

当BTC在2021年4月14日创下64843美元历史高点后的48小时内,超过23亿杠杆头寸被强制平仓。这暴露出大多数散户存在的认知误区:把止盈止损简单理解为"预设价格触发器"。实际上,有效的风控系统需要融合:

通过对Coinbase2023年Q1爆仓数据的分析,我们发现78%的止损单失效源于以下设置错误:

①将止损设置在整数心理关口(如ETH的2000美元),这些位置往往存在流动性陷阱

②采用固定百分比(如10%)而非波动率锚定值

③忽视交易所之间的价差传导效应,特别是在使用跨平台对冲时

传统金融市场的风控模型经过改良后可应用于数字资产领域。某对冲基金采用的"三阶防护"体系值得参考:

| 防护层级 | 触发条件 | 动作 |

|---|---|---|

| 预警层 | 波动率突破30日均值1.5倍 | 降低杠杆率至初始50% |

| 防御层 | 回撤达入场成本的8% | 分批平仓30%头寸 |

| 熔断层 | 流动性指标跌破阈值 | 启动跨平台对冲协议 |

经过6个月实盘测试,以下工具组合展现出色稳定性(数据截至2024Q2):

值得注意的是,当使用FTX遗留的订单系统时,需特别注意其"隐藏流动性"导致的止损滑点问题。近期Bitget新推出的"冰山止损"功能或许提供了更好的解决方案。

DeFi领域正在尝试完全去中心化的止损机制,但Aave上的实验性协议在2023年12月遭遇了260万美元的预言机操纵攻击。这引发行业对几个根本问题的思考:

本文揭示的风控体系构建方法论,实际上是把双刃剑。用华尔街资深交易员William的观点来说:"最好的止损策略,是让你既避开灾难又不扼杀可能性的艺术。"在实践过程中,建议先用模拟账户完成至少100次不同市场状态下的压力测试。

免责声明:以上内容仅为信息分享与交流,不构成投资建议。请自行评估风险。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

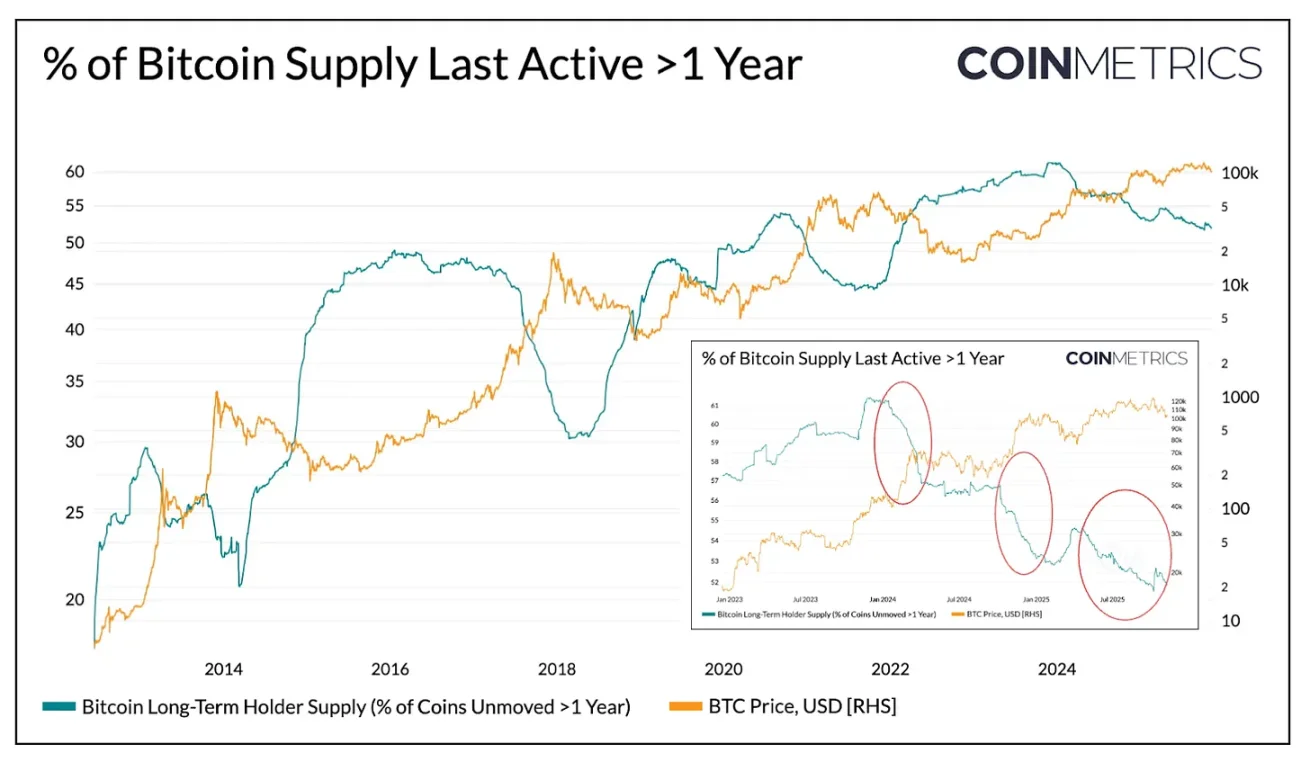

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。