币圈小当家

2025-10-20 09:00:01

2025 年第四季度的加密货币市场,正上演一场矛盾与张力交织的大戏。一边是传统金融巨头集体 "上车"—— 花旗筹备托管服务、贝莱德定制储备基金、法国大行推出合规稳定币,机构资金正以前所未有的力度涌入;另一边,"杀猪盘" 巨头被起诉、"微策略们" 股价雪崩、稳定币险些铸币失控的消息接连炸响,给狂热的市场浇下冷水。更值得关注的是,从美国 SEC 的监管新政到不丹的国家身份系统迁移,行业正从野蛮生长转向规则与创新并存的新阶段。这场冰与火的碰撞,正在重塑加密世界的底层逻辑。

10 月的加密圈,最震撼的消息莫过于美国司法部对跨国犯罪集团的雷霆打击。纽约东区联邦法院一纸诉状,将柬埔寨王子集团首脑陈志推上被告席,指控其在全球 30 多国布局 10 个 "杀猪盘" 诈骗园区,卷走数十亿美元后通过加密货币洗钱。更惊人的是,执法部门直接锁定了涉案的 12.7 万枚比特币(价值约 150 亿美元),而秘诀并非技术破解,而是发现这批资产的私钥藏着致命漏洞。

Cobo 联合创始人神鱼揭开了谜底:这些钱包的私钥来自有缺陷的伪随机数生成器(PRNG),因使用固定偏移量和模式,变得可预测。受此漏洞影响的地址超 22 万个,即便完整风险列表已公开,仍有用户在向这些 "裸奔" 的地址转账。同期,FinCEN 还指认 Huione 集团涉嫌 40 亿美元虚拟货币洗钱,两起案件叠加,让加密领域反洗钱的紧迫性再上台阶。

就在重拳打击犯罪的同时,美国监管层释放出前所未有的友好信号。SEC 主席 Paul Atkins 在 DC Fintech Week 上直言,加密货币与代币化是 SEC 的 "首要任务",甚至喊出了 "吸引创新者回流美国" 的口号。他透露的改革蓝图颇具诚意:年内推出 "创新豁免" 制度,让合规的链上产品快速落地;打造跨机构协同的 "超级应用" 监管体系,帮企业摆脱多头注册的困扰。

这一转向与美联储降息、ETF 资金流入超 180 亿美元的市场热度形成呼应,显示美国正从单纯的风险管控,转向争夺全球加密创新主导权。从 "抓坏人" 到 "搭平台",监管逻辑的转变,或许是 2025 年最值得期待的行业变量。

当有些国家还在犹豫是否接纳加密技术时,喜马拉雅山麓的不丹已经完成了第三次技术跃迁。这个拥有近 80 万人口的国家,正将国民身份识别系统从 Polygon 全面迁移至以太坊,成为全球首个将国家级身份系统建在以太坊上的案例。

在以太坊联合创始人 Vitalik Buterin 与不丹首相共同出席的启动仪式上,以太坊基金会主席 Aya Miyaguchi 强调,这标志着公链技术从金融实验走向国家治理核心。回顾不丹的路径:从联盟链 Hyperledger Indy,到 Layer2 的 Polygon,再到如今的以太坊主网,每一步都折射出主权国家对区块链技术认知的深化 —— 去中心化不再是风险,而是数字政务可信的基石。

在非洲大陆,肯尼亚正通过立法抢占先机。议会刚通过的《虚拟资产服务提供商法案》,明确了中央银行管稳定币发行、资本市场机构发交易所牌照的监管分工,目标直指 "非洲加密金融入口"。

对 Binance、Coinbase 等国际平台来说,肯尼亚的吸引力不言而喻:这里有庞大的无银行账户群体,加密货币天然契合跨境汇款与金融普惠需求。而对肯尼亚而言,这是弯道超车的机会 —— 在传统金融基础设施落后的情况下,用合规化的加密生态吸引全球资本。这种 "监管筑巢,资本引凤" 的玩法,或许会成为新兴市场的标配。

花旗银行的入场宣言,给加密托管市场投下了一枚重磅炸弹。这家筹备加密托管服务 2-3 年的金融巨头,计划 2026 年推出原生加密资产托管服务,采用 "自建技术 + 第三方合作" 的双轨模式,甚至已投资稳定币基础设施公司 BVNK 布局产业链。

花旗的动作并非孤例。贝莱德早已抢先一步,将旗下货币市场基金升级为符合《GENIUS 法案》的 BSTBL 基金,不仅流动性更高,还特意延长交易截止时间适配加密市场节奏,成为稳定币发行人的合规储备选项。一攻托管、一守储备,传统金融巨头正在搭建加密市场的 "水电煤",为更多机构资金入场扫清障碍。

当美元稳定币占据主流时,欧洲巨头悄然打响了反击战。管理着 1730 亿美元资产的法国银行 ODDO BHF 推出欧元稳定币 EUROD,直接登陆 Telefonica、BBVA 等巨头背书的 Bit2Me 平台,面向零售与机构用户开放。

EUROD 的核心竞争力是 "合规"—— 完全符合欧盟 MiCA 法案要求,这在监管严格的欧洲市场堪称 "通行证"。随着美元、欧元稳定币各自背靠监管体系展开竞争,稳定币市场正从 "野蛮生长" 进入 "阵营对抗" 时代,而最终受益的,将是需要跨区域合规流通的企业与用户。

美股 "微策略板块" 的集体暴跌,给跟风囤币的企业泼了一盆冷水。ATIF Holdings、Amber International 等个股跌幅超 10%,多家公司的市值与加密资产净值比(mNAV)跌破 1—— 简单说,公司本身的价值还不如手里的比特币值钱。

日本公司 Metaplanet 的遭遇最具代表性:2024 年 4 月转型囤币后股价一度暴涨,如今较 6 月高点暴跌 70%,mNAV 跌至 0.99。正如分析师 Tom Lee 所言,多数 "微策略模式" 的泡沫已经破裂。市场终于意识到,单纯靠囤币讲故事的公司没有未来,只有将加密资产与业务融合、具备造血能力的企业,才能穿越周期。

Paxos 的 20 分钟惊魂,给所有中心化机构敲响了警钟。10 月 16 日,以太坊主网上突然多出 300 万亿枚 PYUSD 稳定币,这个天文数字是当前全球稳定币总市值的数百倍。尽管 Paxos20 分钟内就销毁了超额代币,强调是 "内部技术错误",但外界仍质疑其内控流程的漏洞。

要知道,Paxos 是合规性公认的头部机构,连它都能出现如此低级的失误,更别提那些中小发行方。这场虚惊提醒行业:加密世界的风险不仅来自黑客攻击,更可能藏在内部的一个代码疏忽、一次操作失误里。合规的牌照固然重要,扎实的技术内控才是生命线。

就在市场震荡之际,亚洲加密圈的早期玩家们正在悄悄布局。火币创始人李林、分布式资本沈波、HashKey CEO 肖风、美图创始人蔡文胜等 "元老级" 人物联手,筹备一支 10 亿美元的以太坊信托基金,目前已募集 7 亿美元,其中红杉中国等机构出资 5 亿,李林旗下公司贡献 2 亿。

他们的玩法很 "机构化":洽谈收购纳斯达克上市壳公司搭建架构,瞄准的是以太坊的长期价值。这与第三季度以太坊飙升 66.7%、逼近 5000 美元的行情形成呼应,也印证了 CoinDesk Indices 的判断 —— 机构对加密资产的兴趣正从比特币扩散到更多主流代币。大佬们的集体出手,或许暗示着以太坊在 11 月 Fusaka 升级前的布局窗口。

2025 年深秋的加密市场,就像一幅冰火交织的画卷:一边是监管亮剑、泡沫破裂的 "寒意",让行业告别野蛮生长;另一边是机构狂奔、主权入场的 "热度",为市场注入长期信心。

对投资者而言,这或许是最好的时代 —— 合规的边界越来越清晰,机构的背书越来越扎实,真正有价值的项目正在浮出水面;但这也是最坏的时代 —— 跟风炒作的空间越来越小,任何疏忽都可能引发连锁风险。从 "炒币" 到 "投生态",从 "拼概念" 到 "比合规",加密市场的游戏规则已经改变。那些看懂监管逻辑、押对技术主线、守住风控底线的参与者,终将在这场变革中胜出。

免责声明:本文所述内容仅供参考,不构成任何投资建议。投资者应根据自身风险承受能力和投资目标,理性看待加密货币投资,切勿盲目跟风。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

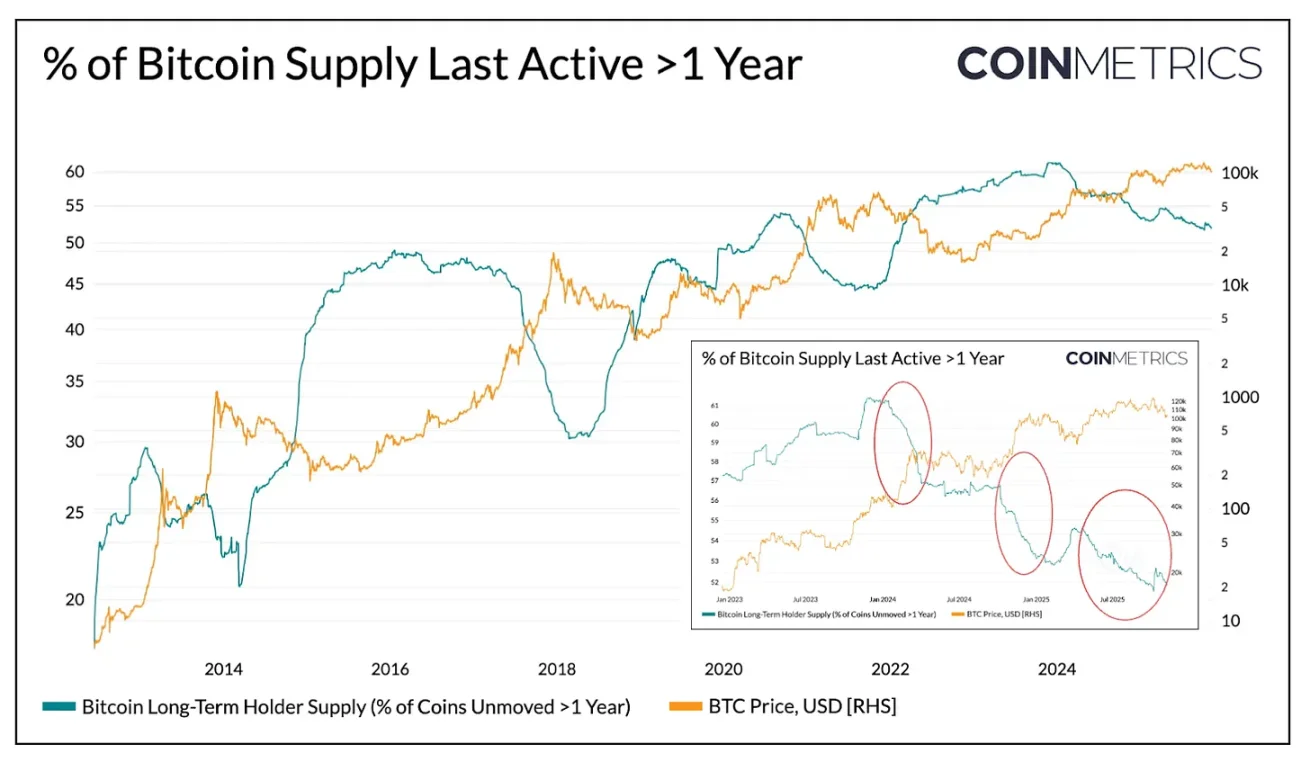

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。