币圈小当家

2025-09-23 08:20:02

2025 年 9 月 22 日,加密货币市场迎来一场惊心动魄的大幅下跌,主流币和 Web3 代币纷纷陷入抛售狂潮。比特币(BTC)跌破 115,000 美元大关,以太坊(ETH)也一度下探至 4,300 美元以下,XRP、Solana(SOL)、Cardano(ADA)等山寨币更是跌幅惨重,部分币种跌幅达到 7% 至 10%。这波下跌犹如一场迅猛的风暴,不仅让短期交易者措手不及,也引起了投资机构和长期持有者的高度关注。

截至北京时间 9 月 22 日中午,比特币价格约为 112,672 美元,24 小时跌幅约 2.5%;以太坊价格约 4,198 美元,跌幅超过 6%;XRP、SOL、ADA 等代币跌幅在 5%-10% 之间。一些流动性相对较低的中小型山寨币,下跌幅度甚至超过 10%。

此次下跌伴随着大规模的杠杆清算,据统计,过去 24 小时内约有 17 亿美元的加密多头仓位被强制平仓。大量的平仓单犹如多米诺骨牌,加剧了价格的下跌,也引发了市场情绪的连锁反应。主要交易所的成交量在下跌期间显著放大,抛压如汹涌的潮水般集中且快速释放。投资者情绪方面,恐慌指数(Crypto Fear & Greed Index)迅速从 “中性” 跌至 “恐慌”,市场对短期波动的敏感反应可见一斑。而山寨币由于流动性低、持仓分散且杠杆比例普遍偏高,更是在这波下跌中受到了更大的冲击,跌幅被进一步放大。

9 月 17 日,美联储宣布将联邦基金利率下调 25 个基点,这是 2025 年以来的首次降息。起初,市场将这一消息视为流动性释放的信号,认为有望刺激风险资产,包括加密货币。然而,美联储公告同时指出,未来利率决策将采取逐次会议评估的方式,并未承诺长期宽松。这使得市场预期的一次性强刺激未能实现,投资者原本期望更大幅度的降息来支撑加密市场,结果政策的谨慎措辞未能满足市场心理预期,导致降息利好 “被提前定价”,买盘热情下降,价格也随之回调。

回顾过去,美联储的利率决策对加密市场有着深远的影响。每次美联储加息或降息都会引发比特币及以太坊在短期内的明显波动。比如 2023 年美联储加息后,比特币出现连续三周下跌,而降息初期虽有短期反弹,但幅度有限,这表明加密市场对利率变化十分敏感,且容易被预期行为放大波动。

近期,美国短期国债收益率一直保持在高位,这使得固定收益资产对投资者更具吸引力。一些机构和高净值投资者为了追求更稳定的收益,将资金从高风险的加密货币市场撤出,转而投向国债、企业债或货币基金。资金流向的改变犹如一股强大的逆流,对加密市场产生了直接的下行压力。尤其是山寨币,由于其流动性低、交易量小,更容易受到这种资金撤离的影响,跌幅被进一步放大。

美元指数近期的走强,也给加密货币市场带来了不小的压力。美元升值意味着非美元资产的回报降低,相对而言,加密货币这种高风险资产的吸引力也就随之下降。过去几次美元指数走强时,加密市场普遍出现下跌,这次也不例外。在当前全球资本市场波动性加大、风险偏好下降的背景下,美元强势更是进一步压制了风险资产的价格,加密货币市场自然难以独善其身。

比特币在 115,000 美元附近存在一个长期支撑位,这个点位一直被市场视为多空争夺的关键所在。然而,此次下跌中,比特币跌破了这一重要支撑位,这无疑意味着市场多头信心的削弱。支撑位的失守触发了大量的短期止损单,进而引发了更大的卖压。技术分析显示,跌破关键支撑后,短期均线和成交量结构均呈现出弱势排列,这进一步加剧了短期的下跌压力。

以太坊原本试图突破 4,700 美元,但多次尝试均以失败告终,随后便形成了回调压力,近期更是跌至 4,300 美元以下。Solana、Cardano、XRP 等山寨币由于流动性不足和持仓集中,下跌幅度往往更大。当这些山寨币的关键支撑位被打破后,卖盘如洪水般集中释放,使得跌幅呈现出加速下行的状态。投资者在技术面的压力下,纷纷采取观望或减仓策略,这又进一步形成了卖压,使得价格下跌的趋势愈发难以遏制。

在本轮下跌中,市场对美联储政策、利率前景以及宏观经济的不确定性大幅增加,这直接导致了投资者信心的下降。恐慌性抛售在技术面和情绪面的双重叠加作用下开始显现:短期投资者为了避免更大的亏损,纷纷主动减仓,而中长期持有者也对短期的剧烈波动产生了担忧。

社交媒体和新闻平台对下跌情况的持续报道,更是加剧了投资者的心理压力,形成了负向情绪螺旋效应。这种情绪的变化不仅影响了交易量,还放大了杠杆风险。在市场下跌初期,如果投资者心理较为脆弱,就很容易引发连锁反应,导致价格进一步下探,使得短期波动被不断放大。

杠杆交易是加密市场的一个重要特性,而此次比特币跌破关键支撑后,大量的杠杆多头被强制平仓,据统计短期内超过 17 亿美元的仓位被清算。这种大规模的清算对市场价格形成了直接的冲击,就像在平静的湖面投入了一颗巨大的石头,激起了层层巨浪。

以太坊在跌破 4,300 美元后,也触发了大量的止损和平仓单,进一步加速了价格的下跌。杠杆效应在市场下跌时就像一个 “放大器”,将原本小幅的下跌放大为显著的回调。杠杆清算不仅影响了价格,还严重打击了投资者的信心。高杠杆的市场参与者往往对价格波动极为敏感,在短期内会加速抛售,从而进一步强化了下跌趋势,形成了一个自我强化的循环。

全球范围内加密货币监管政策的不确定性,无疑给市场增加了更多的风险。美国 SEC 对交易所和项目的调查仍在持续进行,这加剧了市场对政策风险的担忧。部分国家对加密交易和使用的态度也趋于严格,包括限制交易、禁止 ICO 或加密借贷服务等,这些举措都严重影响了投资者的信心,增加了市场的波动性。

在这种不确定的政策环境下,投资者往往会选择降低风险敞口,减少持仓,从而形成了额外的卖压。政策的不确定性就像一把悬在市场上方的达摩克利斯之剑,随时可能落下,给市场带来巨大的冲击。

机构资金的流向在本轮下跌中起到了关键的作用。部分机构投资者出于对市场风险的担忧,选择了减仓,将资金转向了低风险资产,如国债和货币基金。散户投资者看到主流币和山寨币纷纷下跌,也往往会跟随卖出。这种机构与散户的联合抛售,使得市场出现了短期的集中下跌。

同时,市场中杠杆集中、高净值持仓分布不均的情况,也加剧了部分币种下跌的幅度。机构的大规模抛售就像一阵狂风,而散户的跟风卖出则如同星星之火,两者结合,形成了燎原之势,让市场在短期内承受了巨大的压力。

未来,利率与货币政策的走向将对加密市场产生重要影响。如果美联储进一步降息,加密市场可能会获得流动性刺激,迎来新的上涨机会;但如果利率维持高位或上升,风险资产将继续承压,加密市场也难以摆脱困境。

在技术面方面,比特币、以太坊及主要山寨币的关键支撑位是短期价格走势的重要参考,投资者应密切关注成交量和均线情况。一旦这些关键支撑位被有效突破,市场可能会迎来新的趋势变化。

对于投资者来说,市场情绪的管理至关重要。应警惕恐慌性抛售,合理控制仓位,避免盲目加仓或高杠杆操作。在当前市场不确定性较大的情况下,保持冷静和理性是应对市场波动的关键。

此外,政策与监管动态也是投资者不可忽视的因素。全球监管政策的变化可能会引发突发性风险,投资者需关注交易所公告及政策动向,及时调整投资策略,以应对可能出现的风险和机遇。

总之,2025 年 9 月 22 日加密货币市场的大幅下跌是多种因素共同作用的结果。从宏观经济到技术面,从市场情绪到政策监管,各个因素相互交织,形成了一股强大的力量,推动着市场的下跌。投资者在未来的投资过程中,需要从多个维度进行分析和考量,保持风险意识和资金管理能力,理性应对市场的波动,才能在这个充满不确定性的市场中生存和发展。

免责声明:本文所述内容仅供参考,不构成任何投资建议。投资者应根据自身风险承受能力和投资目标,理性看待加密货币投资,切勿盲目跟风。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

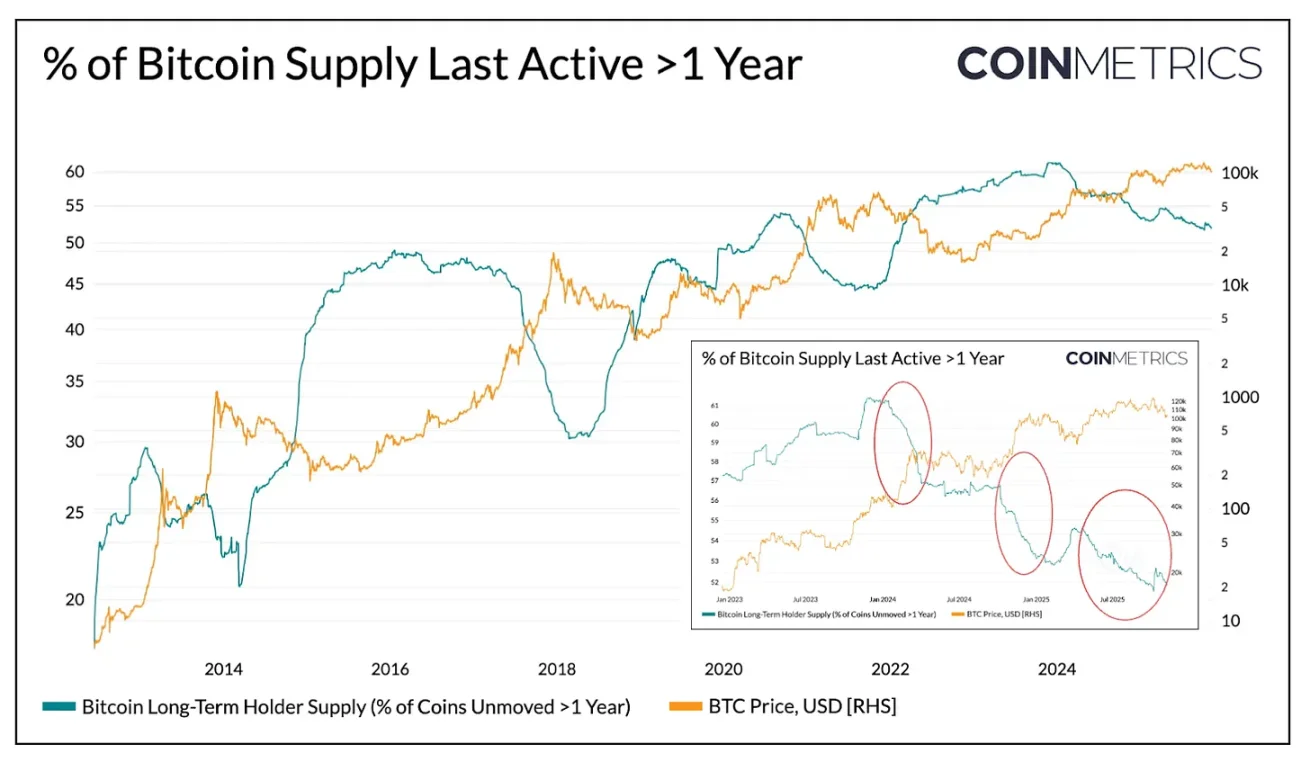

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。